Inwestowanie kojarzy się często z obracaniem kolosalnymi kwotami. Za przykład stawiane są często osoby takie jak Warren Buffet, od kilkudziesięciu lat dorabiający się potężnego majątku na akcjach spółek giełdowych. Oczywiście mało kogo stać na ponoszenie ryzyka, a przy niewysokiej kwocie początkowej nawet stosunkowo wysoki roczny zysk liczony w procentach może się okazać rozczarowująco mały po przeliczeniu na twardą walutę. Czy jednak bez wysokich dochodów nie warto inwestować?

Czym jest inwestowanie?

Większość osób na co dzień dokonuje konsumpcji. W skrócie – posiadane dobra, zazwyczaj pieniężne, przeznaczane są na zaspokojenie bieżących, ludzkich potrzeb. Może to być kupno jedzenia, opłacenie rachunków za mieszkanie czy spłata rat kredytu na nowego smartfona. Inwestowanie to jej przeciwieństwo – ponoszone koszty oznaczają rezygnację z zakupu czegoś tu i teraz na rzecz niepewnego zysku w przyszłości. Można więc stwierdzić, że zysk z inwestycji to nagroda, jaką możesz uzyskać za poniesione ryzyko.

Ryzyko związane z inwestowaniem

Z definicji wynika, że nie może istnieć coś takiego, jak pewna inwestycja. Każde ulokowanie posiadanych środków w przyszłość jest obarczone mniejszym czy większym ryzykiem. Przykładowo, może przeminąć chwilowa moda na wybrane dobro, która skłoniła Cię do jego zakupu. Kupione mieszkanie może wymagać nakładów na odświeżenie po lokatorach, pożerając Twoje zyski. Wreszcie nieudana inwestycja w przedmioty kolekcjonerskie może pozostawić Cię ze stertą gratów, których zakupem – za wyższą cenę niż taką, jaką Ty zapłaciłeś – nikt nie jest zainteresowany.

Inwestowanie w krótkim czy długim termin?

Zakup mieszkania pod wynajem to typowa inwestycja długoterminowa, czyli taka, której horyzont czasowy przekracza (nieraz znacznie) rok. W większości przypadków cechują się one stosunkowo niewielkim ryzykiem, ale przekłada się to też na niższy zysk. O ile rynek nieruchomości podlega pewnym wahaniom i w ostatnich latach notuje się dość dynamiczne wzrosty, z reguły można liczyć na kilka procent rocznie. Środkiem długoterminowym są też np. obligacje.

Inwestycje krótkoterminowe to takie, których planowany okres nie przekracza roku. Często są kojarzone z wyższym ryzykiem, ale rekompensują to szansą na przyniesienie dużych zysków. Mogą jednak wymagać od Ciebie dużej aktywności w obrocie posiadanymi aktywami. Dobrym przykładem są tu modne ostatnio kryptowaluty czy bardziej tradycyjne akcje spółek giełdowych. Oczywiście po ich zakupie możesz je też trzymać przez wiele lat, licząc na duże wzrosty i – w przypadku udziałów w firmach – coroczne dywidendy.

Nie ma jednej uniwersalnej recepty na to, czy Twoja inwestycja powinna być obliczona na krótki, czy długi termin. Wszystko zależy od tego, w co zdecydujesz się włożyć swoje środki i na jakie zaangażowanie możesz sobie pozwolić. Kupiona nieruchomość raczej zostanie z Tobą na wiele lat, ale już handel akcjami to dla wielu osób dodatkowe zajęcie, któremu oddają się po pracy, szukając drobnych zysków osiąganych w bardzo krótkim terminie.

Jak wzrost wartości posiadanych dóbr przekłada się na finansowe zyski?

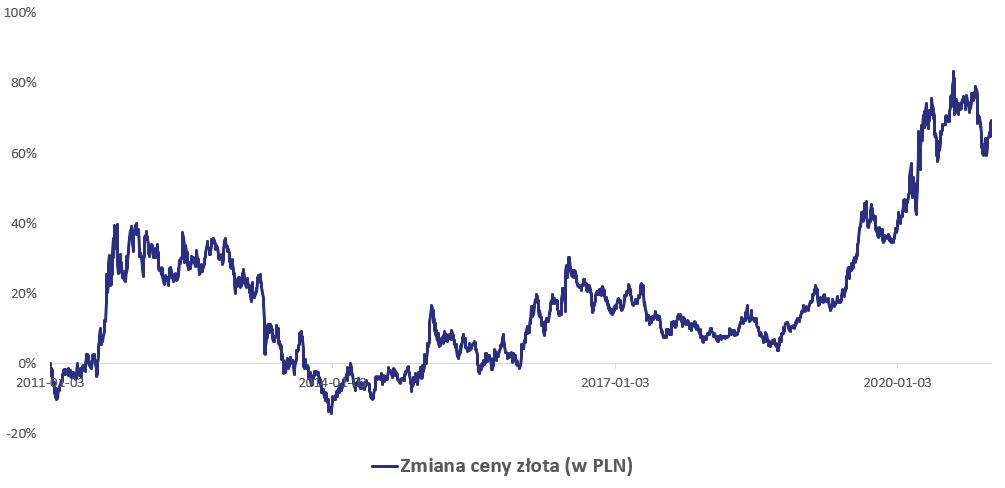

Posiadanie drogocennych kamieni czy kruszców często utożsamiane jest z bogactwem, więc często instynktownie kojarzy się to nawet jeśli nie z możliwością osiągnięcia przyszłych zysków, to przynajmniej z dobrą lokatą. Inwestowanie w złoto może być naprawdę dobrym pomysłem. Przykładowo, między 2011 a 2020 rokiem cena za uncję tego kruszcu na globalnych rynkach wzrosła o blisko 70% (w PLN).

Złoto można kupić i sprzedać w mennicy państwowej (wraz z usługą przechowywania) bądź zainwestować w nie za pośrednictwem funduszy inwestycyjnych. Chcąc posiadać złoto w formie fizycznej, warto sprawdzić ofertę sprzedaży – najmniejsze dostępne sztabki to 1 gram czystego kruszcu. Ich cena nie przekracza obecnie paruset złotych, co oznacza, że niemal każdy może sobie pozwolić na okazjonalne inwestycje w złoto.

Wykres 1. Zmiana ceny złota w latach 2011 – 2020 (w PLN)

źródło: obliczenia własne na podstawie danych stooq.pl

Próg wejścia w inwestycję

Każdy rodzaj inwestycji ma swój próg wejścia, a co za tym idzie – również i nieco inną odpowiedź na pytanie zawarte w tytule tego artykułu. O ile bowiem malutką sztabkę złota można kupić już za odłożone z wypłaty kilkaset złotych i liczyć na jej sprzedaż za wyższą cenę po kilku latach, wspomniane wcześniej inwestycje w nieruchomości nie są już tak łatwo dostępne. Przy niższym poziomie dochodów problemem może być nawet uzyskanie kredytu hipotecznego, a jak już się uda, takie mieszkanie traktowane jest raczej jako dobro konsumpcyjne.

Zwłaszcza na początku przygody z inwestowaniem warto zwrócić uwagę na ofertę funduszów inwestycyjnych. Szeroka oferta zdywersyfikowanych portfeli pozwala wybrać, w czym chcesz ulokować swoje fundusze, obsługę i szczegóły pozostawiając ekspertom. Tu progi wejścia mogą być bardzo różne. Minimum często ustalane jest na około 100 złotych, a sama inwestycja w fundusze jest raczej długoterminowa.

Co ciekawe, inwestycja w akcje nie musi być wysoka. Duża konkurencja między domami maklerskimi, a nawet pojawienie się aplikacji ułatwiających obrót aktywami sprawiły, że możemy grać na giełdzie już z wkładem w wysokości paruset złotych. Pamiętaj jednak, że przy niskich kwotach transakcyjnych prowizje za wykonanie operacji są stosunkowo wysokie. Oznacza to, że inwestując drobne oszczędności, łatwo jest stracić cały wypracowany zysk. Potencjalnie jednak jest to szansa na duży zarobek, ale istnieje też ryzyko poniesienia dużych strat.

Nowoczesne środki inwestycyjne

Przez wiele lat akcje były uznawane za dość ryzykowny środek inwestycji, który może jednak dać spory zysk w krótkim czasie. Potem wymyślono kryptowaluty i wszystko stanęło na głowie. Fluktuacje cen akcji obserwowane na giełdzie w okresie dni czy tygodni, w przypadku cyfrowych aktywów mogą mieć miejsce w ciągu paru godzin. Z tego względu wiele osób uznaje, że jest to dobra inwestycja krótkoterminowa. Faktycznie, ostatnie miesiące pokazały, że możliwe jest osiągnięcie nawet kilkunastokrotnych przebitek na wniesionym wkładzie w ciągu kilku dni.

Ma to jednak miejsce wyłącznie w przypadku mniejszych kryptowalut, na które akurat zapanuje krótkotrwała moda. Najbardziej znane aktywa, takie jak Bitcoin czy Ethereum, okres dynamicznych wzrostów mają raczej za sobą – choć ich dzienne wahania wciąż mogłyby przyprawić o palpitacje serca osoby przyzwyczajone do handlu akcjami.

Co radzą eksperci?

Dyskusja o progach wejścia w dane rodzaje inwestycji nie jest kompletna bez uwzględnienia domowych finansów. Jeżeli co miesiąc masz wolne fundusze i dysponujesz niezagospodarowanymi oszczędnościami, ich inwestycja na przyszłość ma sens. Duża część ekspertów radzi, by podchodzić do tego z rezerwą i pozostawić sobie poduszkę finansową na przynajmniej kilka miesięcy. Takie rozwiązanie stanowi zabezpieczenie przed ewentualną utratą pracy czy stratami, jakie generuje nieudana inwestycja.

To, czy domowy budżet pozwala część pieniędzy zainwestować z myślą o przyszłości, jest bardzo indywidualną kwestią. Warta rozważenia, przynajmniej na początku, może być więc też inwestycja w siebie. Zdobycie nowych umiejętności czy certyfikatów to szansa na poprawę swojej pozycji na rynku pracy, a co za tym idzie – zwiększenie dochodów. Z czasem takie podejście może umożliwić zdobycie środków na dalsze inwestowanie, np. na giełdzie papierów wartościowych.

Czy więc trzeba mieć wysokie dochody, by zacząć inwestować? Odpowiedź jest niejednoznaczna. W przypadku nieruchomości czy dzieł sztuki owszem, ale już fundusze inwestycyjne, akcje czy kryptowaluty pozwalają wejść na rynek ze znacznie mniejszymi kwotami. Zwłaszcza te ostatnie mogą być kuszące, ale szansa, że uda Ci się przewidzieć, która z tysięcy monet uczyni z Ciebie milionera w ciągu paru następnych dni, jest podobna do tej na udaną inwestycję w kupony Lotto.