Mówiąc wprost, warto odkładać na emeryturę. W związku z procesem starzenia się społeczeństwa pojawi się w przyszłości problem z wysokością wypłacanej emerytury przez ZUS. Kryzys demograficzny jest faktem i nie można z tym polemizować. Liczba urodzeń oraz współczynnik dzietności w Polsce spadają od lat, a pandemia jeszcze przyspieszyła te procesy. Współczynnik dzietności obniżył się do wartości 1,320 w 2021 roku z 1,419 w 2019 roku. Jest to wskaźnik wyraźnie niższy niż średnia europejska (1,53). Polskie społeczeństwo się starzeje, dlatego coraz więcej środków wypłacanych jest z ZUS, niż do niego trafia, dlatego emerytury są niskie. Coraz niższe świadczenia są realnym zagrożeniem. Z tych powodów zasadne jest dodatkowe oszczędzanie na emeryturę.

Polskie prywatne programy emerytalne

Budowanie prywatnej emerytury nie jest czymś skomplikowanym. W Polsce coraz więcej jest ciekawych programów w III nieobowiązkowym filarze, o których warto pomyśleć w kontekście swojej przyszłości i przyszłości rodziny. Te programy to Indywidualne Konta Emerytalne (IKE), Indywidualne Konta Zabezpieczenia Emerytalnego (IKZE), Pracownicze Plany Kapitałowe (PPK), Pracownicze Programy Emerytalne (PPE).

Do najważniejszych cech dobrowolnych programów emerytalnych należą ulgi podatkowe, możliwość transferowania środków między różnymi instytucjami (ważne o tyle, że można wybrać taką, która jest efektywniejsza w zarządzaniu), dziedziczenie środków oraz możliwość wypłacenia środków w dowolnym momencie.

Zalety IKE i IKZE

Oba rozwiązania są w pełni dobrowolne i dają dużą elastyczność. Mają wiele cech wspólnych. IKE i IKZE są, jak same ich nazwy wskazują, indywidualne, co oznacza, że gromadzić oszczędności może wyłącznie jeden oszczędzający. Oznacza to, iż ustawa nie przewiduje prowadzenia wspólnego konta IKZE np. dla małżonków. Za to oba te konta można założyć bez względu na to, czy uczestniczy się w PPE lub PPK. Nic nie stoi także na przeszkodzie, aby równocześnie posiadać IKE i IKZE. Oba rachunki można otworzyć i wpłacać na nie środki już w wieku 16 lat.

Na IKE można maksymalnie wpłacić 300% przeciętnego prognozowanego na dany rok wynagrodzenia w gospodarce narodowej, co w przypadku wpłat w 2023 roku oznacza 20 805 zł. Na IKZE wpłacić można mniej, bo mowa tu o 1,2-krotności przeciętnego prognozowanego wynagrodzenia miesięcznego, czyli 8 322 zł. W przypadku jednoosobowej działalności gospodarczej limit ten rośnie do 1,8-krotności i wynosi 12 483 zł.

Zakładając IKE i/lub IKZE nie ma obowiązku deklarowania wysokości, lub terminów wpłat. Oba rozwiązania są w pełni dobrowolne. Można wpłacać, kiedy się chce i ile się chce (do wysokości limitów w danym roku).

Na obu rachunkach wachlarz wyboru instytucji finansowej, u której będziemy posiadać konto, jest spory. W każdym momencie można przenieść swoje IKE i/lub IKZE do innej instytucji. Dzięki tym rachunkom można inwestować swoje oszczędności w różne instrumenty finansowe, oczywiście wraz z najpopularniejszymi obligacjami, akcjami oraz funduszami. Może to być też forma rachunku oszczędnościowego w banku.

Korzyści podatkowe IKE i IKZE

Największą zaletą IKE i IKZE jest zwolnienie z podatku dochodowego. Inwestycje w ramach zwykłych kont maklerskich i oszczędzanie na lokatach bankowych obarczone są 19-procentową daniną, tzw. Podatkiem Belki. IKE oraz IKZE zwolnione są z podatku pod warunkiem utrzymania rachunku odpowiednio do 60. i 65. roku życia. W przypadku IKE środki można wypłacić też częściowo. Środki z IKE można wypłacić bez podatku w wieku 60 lat lub nabyciu uprawnień emerytalnych i ukończeniu 55 roku życia. Dodatkowo trzeba jeszcze spełnić jeden z warunków:

- Dokonać wpłat na IKE co najmniej w 5 dowolnych lat kalendarzowych lub

- Wpłacić ponad połowę wartości wpłat nie później niż na 5 lat przed dniem złożenia wniosku o dokonanie wypłaty.

W przypadku IKZE warunkiem nieopodatkowanej wypłaty jest ukończenie 65 lat oraz dokonywanie wpłat na konto przez co najmniej pięć dowolnych lat kalendarzowych. W przypadku wcześniejszej wypłaty podatek będzie naliczony, a dodatkowo środki te trzeba wliczyć jako „przychód z innych źródeł” w rocznym zeznaniu podatkowym, co może oznaczać np. wejście w wyższy próg podatkowy i konieczność zapłacenia wyższego podatku. Niestety przy wypłacie z IKZE trzeba zapłacić zryczałtowany podatek w wysokości 10%.

| Porównanie IKE i IKZE – najważniejsze informacje | ||

|---|---|---|

| Parametry | IKE | IKZE |

| Limity 2023r. | 20 805 zł | 8 322 zł (przedsiębiorcy 12 483 zł) |

| Minimalna wpłata | Brak, ale wiele instytucji umożliwia wpłaty od 50 zł | Brak, ale wiele instytucji umożliwia wpłaty od 50 zł |

| Minimalny wiek | 16 lat | 16 lat |

| Maksymalny wiek | Brak ograniczenia | Brak ograniczenia |

| Wypłata środków przy zachowaniu ulg podatkowych | 60 lat | 65 lat |

| Wcześniejsza wypłata | Możliwa | Możliwa |

| Częstotliwość wpłat | Dowolna | Dowolna |

| Dziedziczenie | Tak | Tak |

60 lat oraz wpłaty w 5 dowolnych latach kalendarzowych lub dokonania ponad połowy wartości wpłat na 5 lat przed wypłatą

Odliczenie wpłat na IKZE od podatku

Zaletą IKZE jest natomiast to, że zastosowano w nim preferencję podatkową polegającą na odliczaniu od podstawy opodatkowania podatkiem dochodowym od osób fizycznych wpłat na to konto. Oznacza to, że wymiar podatku dochodowego można w ten sposób zmniejszyć.

Oba te rozwiązania są dobrymi pomysłami na emerytalne oszczędności. Dają dużą dowolność, a jednocześnie umiejętnie wykorzystane mogą pomóc optymalizować podatki. Premiują też regularność i długoterminowość inwestowania.

PPK i PPE

Te dwa programy to dodatkowe oszczędzanie automatycznie wraz z wypłatą wynagrodzenia, ale są to środki prywatne i dziedziczone. To je odróżnia zdecydowanie od I filaru. Programy te pomniejszają nasze wynagrodzenia, ale tylko pozornie, bo zamysł jest taki, aby do składki pracownika dorzucał się też pracodawca i państwo. Poza tym korzyścią jest tu brak opodatkowania wypłat przy osiąganiu wieku emerytalnego (PPK i PPE).

Jak działa PPK?

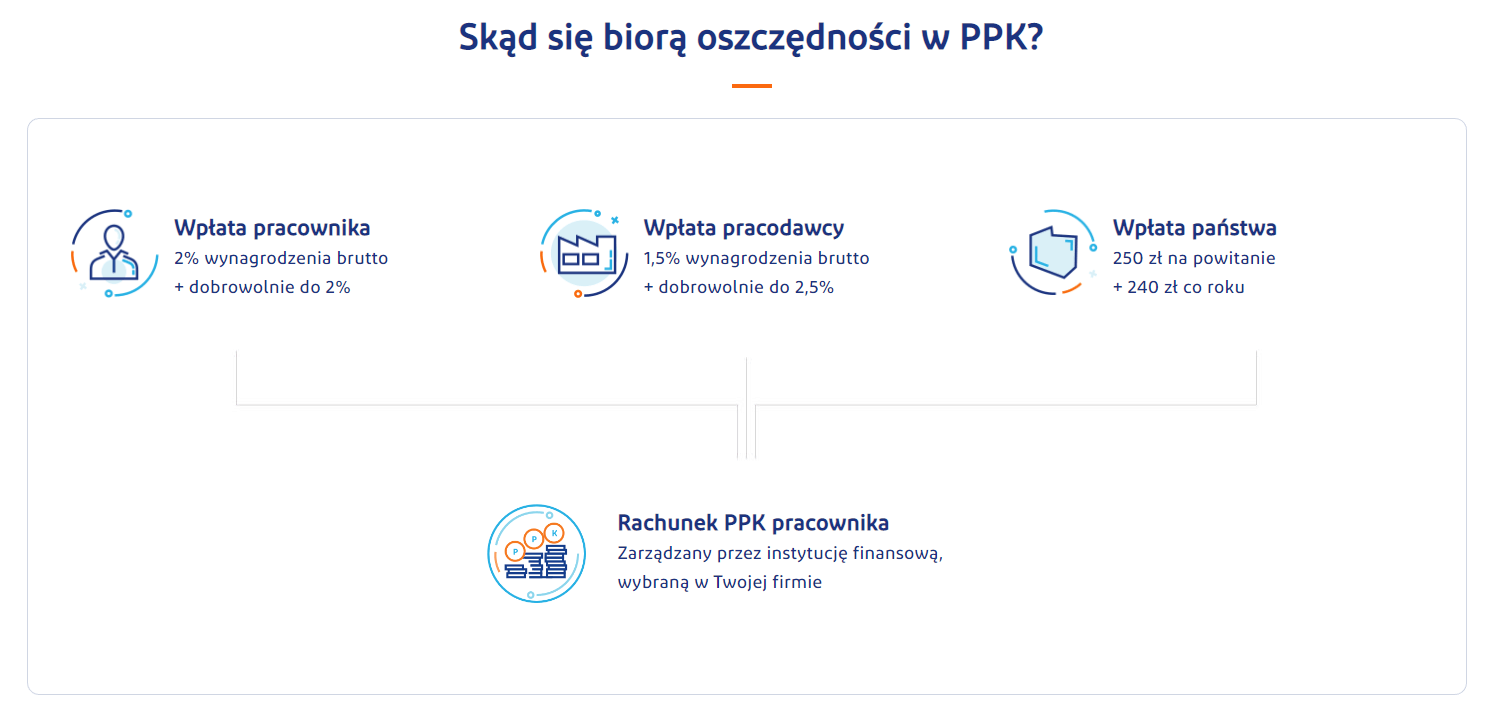

PPK stają się powoli obowiązkowe dla każdego podmiotu zatrudniającego pracowników. Pracodawca zobligowany przepisami do utworzenia PPK musi podpisać umowę o ich prowadzenie z wybraną instytucją finansową i objąć planem wszystkich pracowników będących do tego uprawnionymi. Na wpłaty, poza składką pracownika (wynosi ona 2% pensji, ale może więcej jeśli pracownik ma taką wolę; może i mniej, ale tylko w przypadku mało zarabiających), składają się wpłaty pracodawcy (1,5% miesięcznie, ale może do tego dodać jeszcze 2,5% jeśli ma taką dobrą wolę) i premia z funduszu pracy (powitalne 250 zł oraz wpłata roczna 240 zł).

Łatwo więc wyliczyć, że opłacalność tego programu jest duża, bo niemal połowa wpłat to dopłaty, a przy wspomagającym pracodawcy nawet więcej niż połowa. Dodatkowym benefitem uczestnictwa w PPK jest możliwość skorzystania z oszczędności bez żadnych potrąceń w sytuacji poważnej choroby uczestnika PPK, jego małżonka lub dziecka (wypłata do 25% środków bez obowiązku zwrotu).

Pracodawcy takie programy muszą oferować, jednak pracownicy nie muszą z nich korzystać. W 2021 r. stopa partycypacji w PPK była na poziomie zaledwie 21%. W 2022 r. to się poprawiło i wynosi ona prawie 35%, ale to wciąż mało, biorąc pod uwagę liczne korzyści z tego programu. Tłumaczyć to można preferencjami do uzyskiwania wyższego wynagrodzenia tu i teraz, szczególnie w warunkach wysokiej inflacji, a także małym zaufaniem do państwa i faktycznej gwarancji prywatności środków w PPK.

źródło: mojeppk.pl

Co to PPE?

PPE natomiast to już program dobrowolny dla pracodawcy, a więc będą się na niego decydować raczej lepiej prosperujące firmy, którym zależy na uatrakcyjnieniu pracy dodatkowymi benefitami, a przez to przyciągnięcie do pracy lepszych kandydatów. Pracodawcy przysługuje dowolność w ustaleniu wysokości składki podstawowej (maksimum 7%, a jeśli do programu przystąpiło co najmniej 25% pracowników minimum 3,5%). Składka podstawowa nie jest wliczana do wynagrodzenia, a więc jest dodatkiem do pensji, bez obciążenia składkami emerytalnymi i rentowymi. Zyski z inwestycji w ramach PPE i wypłata środków z PPE zwolnione są z podatku dochodowego.

Wyjątkiem będzie tu sytuacja, w której środki są zwracane ze względu na likwidację programu i nie zostaną przekazane na IKE lub rachunek innego PPE. Pracownik może też, już z własnego wynagrodzenia, dorzucać dobrowolnie składkę, maksymalnie do 4,5-krotności miesięcznego średniego prognozowanego wynagrodzenia rocznie.

Porównanie PPK i PPE

Warto odkładać na emeryturę

Demografia i analizy różnych ośrodków badań każą być ostrożnym co do wysokości emerytury z I i II filaru. Nadmierny optymizm w sprawie wypłacanej emerytury z ZUS jest niewskazany. Natomiast jest coraz więcej rozwiązań oferujących dodatkowe możliwości oszczędzania na emeryturę. I co istotne, są to rozwiązania naprawdę korzystne. Zaprezentowane programy dają preferencje podatkowe, PPK dodatkowo daje dopłaty pracodawcy i funduszu pracy, a PPE może być w pełni finansowany przez pracodawcę. Póki co ich popularność jest jeszcze stosunkowo niewielka, ale budujące jest to, że świadomość finansowa Polaków rośnie, a wraz z nią popularność dodatkowych programów emerytalnych. Warto odkładać na emeryturę.