Ofert Indywidualnych Konta Zabezpieczenia Emerytalnego (IKZE) i Indywidualnych Kont Emerytalnych (IKE) można szukać w bankach, towarzystwach funduszy inwestycyjnych, zakładach ubezpieczeń, domach maklerskich.

IKZE i IKE to „opakowania”, w ramach których możliwe jest inwestowanie oszczędności na kontach oszczędnościowych, lokatach, funduszach inwestycyjnych, papierach wartościowych. Wspomniane „opakowanie” pozwala inwestować w te rozpoznawalne produkty, korzystając m.in. z obniżonych opłat czy ulg podatkowych.

Zanim jednak podejmiemy decyzję, w jakiej instytucji założyć IKZE lub IKE warto dowiedzieć się, na co zwrócić uwagę, aby wybrać najkorzystniejszą ofertę.

IKE i IKZE – dlaczego warto?

To przede wszystkim rozwiązania, które mają całkowicie dobrowolny charakter. Oznacza to, że tylko właściciel rachunku decyduje:

- gdzie będą inwestowane jego oszczędności,

- w każdej chwili możliwa jest rezygnacja – zamknięcie rachunku, zaprzestanie wpłat, przeniesienie oszczędności do innego IKE lub IKZE.

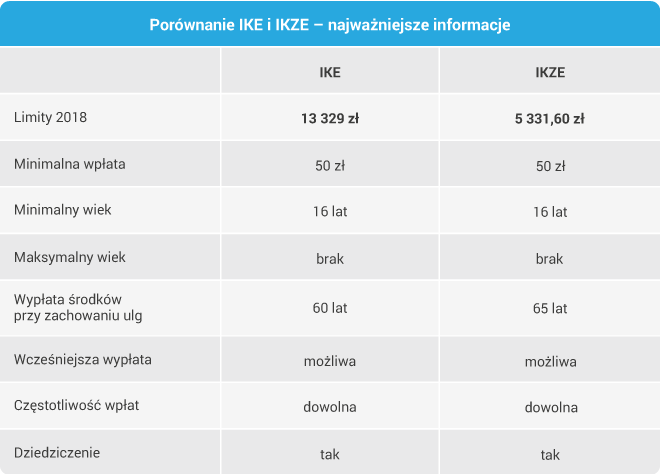

Ponadto są to rozwiązania elastyczne, które właściciel rachunku dopasowuje do swojego budżetu domowego, czy chęci wnoszenia wpłat. Tylko od właściela rachunku zależy:

- jakiej wysokości będą do kwoty (pamiętając o limitach),

- czy będą to wpłaty regularne, nieregularne czy jednorazowa,

- czy w danym roku osiągnięty zostanie limit wpłat, czy też nie.

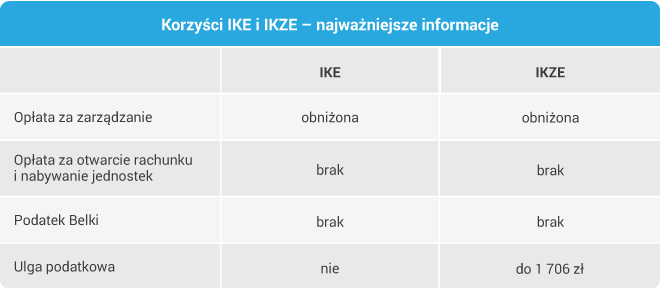

IKE i IKZE to rozwiązania, które przynoszą korzyści podatkowe. Zarówno inwestycje w IKE jak i IKZE są zwolnione z podatku od zysków kapitałowych. Wpłaty na IKZE dodatkowo możemy także odliczyć od podstawy opodatkowania. Za 2018 rok najwyższy zwrot PIT dla osoby, która rozlicza się 32% stawką podatkową to 1706 zł.

Gdzie szukać informacji o parametrach oferty?

Informacji o ofertach IKE i IKZE należy szukać przede wszystkim na stronach instytucji, w dokumentach ofert, regulaminach i tabelach opłat. Jeśli te materiały zawierają niezrozumiałe informacje – warto korzystać z infolinii.

Najmniej szczegółowych informacji o ofercie znaleźć można w materiałach marketingowych dla ofert. Warto wiedzieć, że jest to źródło jedynie podstawowych informacji, na których nie powinna opierać się ostateczna decyzja, co do wyboru konta emerytalnego.

IKE lub IKZE z banku – na co zwrócić uwagę

Zanim podejmiesz decyzję o otwarciu IKE lub IKZE w banku – sprawdź przede wszystkim wysokość oprocentowania, ograniczenia oraz warunki zmiany. Zwróć uwagę, czy proponowane oprocentowanie nie jest promocyjne. Następnie przyjrzyj się informacjom o zasadach kapitalizacji odsetek. Czym częstsza kapitalizacja, tym wyższą stopę zwrotu osiągniemy. Z reguły banki przyjmują roczną lub miesięczną kapitalizację. Dowiedz się także, czy musisz założyć w danym banku rachunek, aby inwestować oszczędności na IKZE lub IKE.

Istotne jest również sprawdzenie informacji o konsekwencjach zwrotu w pierwszych 12 miesiącach. Z reguły – w ofertach bankowych nie są pobierane dodatkowe opłaty za wycofanie środków lub ich przeniesienie.

Zakład ubezpieczeń społecznych – zwróć uwagę na koszty

Wybierając IKE lub IKZE w zakładzie ubezpieczeń należy przede wszystkim sprawdzić, jakie są koszty założenia IKE lub IKZE oraz czy możliwe jest zachowanie dobrowolności wpłat na rachunek. Zakłady Ubezpieczeń narzucają na właściciela rachunku obowiązek regularnych wpłat – miesięcznych, kwartalnych i rocznych. Wskazują również minimalną wysokość wpłaty.

Następnie warto sprawdzić wysokość alokacji środków. Może się zdażyć, że kilka procent Twoich środków nie zostanie zalokowana w funduszu, a będzie przekazana na ochronę ubezpieczeniową.

Zweryfikuj również, jakie są konswkwencje zwrotu środków w pierwszych 12 miesiącach.

Powszechne Towarzystwo Emerytalne – zweryfikuj opłaty

Jeśli chcesz założyć konto emerytalne w Powszechnym Towarzystwie Emerytalnym koniecznie sprawdź wysokości opłat. Dowiedz się, jaka jest wysokość opłaty manipulacyjnej oraz opłaty pobieranej za zarządzanie (stałej i od wyniku). Ich wysokość będzie wpływała na ostateczny wynik z inwestycji.

Przeanalizuj także wyniki historyczne IKE lub IKZE z PTE i zwróć uwagę na powtarzalność i oceń, jak w dłuższej perspektywie wyglądały wyniki. Warto również porównać wyniki pomiędzy innymi PTE.

Domy Maklerskie – sprawdź prowizje i zweryfikuj ofertę

Wybierając IKE lub IKZE w domu maklerskim przede wszystkim warto zwrócić szczególną uwagę na opłaty (otwarcie i prowadzenie). Istotne jest również sprawdzenie wysokości prowizji, która zwykle jest uzależniona od wysokości obrotu na rachunku. Warto również przyjrzeć się ofertom domów maklerskich. Większość z nich umożliwia inwestowanie na GPW.

Jednak w przypadku DM mBanku możliwe jest również inwestowanie na rynkach zagranicznych. Ważną informacją jest fakt, że nie możemy mieć konkta w obcej walucie. Co oznacza, że za każdym razem trzeba będzie przewalutować złotówki na dolary, euro lub funty. Należy też pamiętać, że na zagranicznych rynkach nie ma programów takich jak IKE czy IKZE, więc w momencie osiągnięcia zysków będzie pobrany podatek.

Porównując oferty domów maklerskich – warto zwrócić uwagę, czy IKE lub IKZE możemy założyć przez Internet. W Noble Scuritias i Millenium nie ma możliwości założenia rachunku on-line.

Towarzystwo Funduszy Inwestycyjnych – szukaj ofert z najmniejszymi opłatami i szeroką ofertą

W przypadku Towarzystw Funduszy Inwestycyjnych – warto porównać ze sobą oferty pod kątem opłat, dostępności czy gotowych rozwiązań (strategie i portfele). Do tej pory, analizując oferty IKE i IKZE w TFI – każdy ranking wygrywały rachunki od NN Investmnet Partners TFI.

Oba rozwiązania gwarantują obniżone opłaty i ponad 20 funduszy inwestycyjnych do wyboru. Rachunki można założyć bez wychodzenia z domu – w około kwadrans. Po założeniu rachunku otrzymuje się dostęp do konta, na którym możliwe jest wygodne zarządzanie inwestycją.