Miniony rok upłynął pod znakiem wzrostów na wielu istotnych giełdach m.in. USA, Niemiec i innych państw Strefy Euro oraz rynków wschodzących (poza Chinami). Nie zabrakło jednak okresów trwogi, czy strachu na rynkach. Wystarczy przypomnieć sobie fatalny początek roku, gdzie rynki akcji wręcz pikowały. Był on spowodowany sytuacją gospodarczą Chin i spadkiem cen ropy do historycznych minimów na poziomie blisko 27 USD (w przypadku odmiany Brent) za baryłkę.

Inwestorzy obawiali się o spowolnienie najludniejszego państwa na świecie, czy nawet krach, który pociągnąłby globalne giełdy w dół. Z kolei, na ropie naftowej mieliśmy do czynienia z mocnymi spadkami wywołanymi ogromną nadwyżką podaży nad popytem. W tej sytuacji sprawdziły się słowa słynnego inwestora Warren Buffeta – „bądź chciwy, gdy inni się boją, bój się, gdy inni są chciwi”. I tak inwestując na rynkach akcji w momencie lokalnej paniki z początku roku, można była zarobić naprawdę solidnie.

O zyski z funduszy akcji w styczniu 2016 roku było niezmiernie trudno. Prawie wszystkie ich grupy odnotowały wówczas straty. Przy czym – najgorzej wypadły fundusze akcji amerykańskich i europejskich rynków rozwiniętych. Jednak początek roku był idealnym momentem do inwestycji w tego typu produkty.

Zespół analityków Targeto wykorzystywał najlepsze momenty i w 2016 roku portfel modelowy Wzrostowe Akcje zarobił blisko 20%. Dzięki chłodnemu oku ekspertów – inwestując w czasie paniki z początku roku, można było zwiększyć wartość swoich środków, aż o ok. 31%!

Brexit zrodził niepewność

Kolejna część roku była nieco lepsza. Nie należy zapominać o czerwcu, kiedy to miał miejsce zaskakujący wynik referendum w sprawie wyjścia Wielkiej Brytanii z UE. Wbrew sondażom, Brytyjczycy zdecydowali się bowiem opuścić Unię Europejską. Jako że ta cała sytuacja była precedensem, na rynkach zrodziła się niepewność. Ta jednak, z każdym miesiącem pozytywnych danych z UK traciła na znaczeniu, w imię dalszych giełdowych wzrostów.

W związku z Brexitem, w środowisku dużej niepewności i wysokich przecen na wielu giełdach (w tym w Europie) inwestorzy kierowali swój kapitał w stronę rynku złota. Stąd bardzo dobre wyniki zanotowały fundusze surowców, zwłaszcza te oparte o akcje spółek zajmujących się jego wydobyciem. Wyróżnić tu można PKO Akcji Rynku Złota, który w czerwcu zarobił +22,5% oraz Investor Gold Otwarty – ze stopą zwrotu w wysokości +10,5%.

Trump wzbudził szok, a następnie euforię

Jesień przyniosła wyczekiwane przez wszystkich inwestorów wybory prezydenckie w USA. Znowu okazało się, że nie warto było ufać sondażom. Wygrał, wbrew oczekiwaniom, kandydat Republikanów – Donald Trump. Szok na giełdach trwał bardzo krótko i został zastąpiony optymizmem. Można powiedzieć nawet, że narodziła się euforia, na samo wspomnienie planów Trumpa do stymulusu fiskalnego wspierającego globalną gospodarkę. Wydaje się, że tej euforii nie „ostudziła” nawet podwyżka stóp procentowych, co zapowiadane przez szefową FED-u przyśpieszenie tempa podwyżek w 2017 roku.

W związku z ogromną niepewnością odnośnie rezultatu wyborów prezydenckich inwestorzy lokowali swoje środki w bezpieczne aktywa, takie jak złoto i obligacje. Po publikacji wyników, przez rynki przetoczyła się chwilowa fala paniki. Szybko jednak doszło do diametralnej zmiany sytuacji. Ku zdziwieniu wielu ekspertów, złoto okazało się największym przegranym wyborów. W efekcie najlepiej poradziły sobie fundusze akcji amerykańskich, ale zyskały także fundusze inwestujące w akcje rynków rozwiniętych. Zdecydowanie gorzej wypadły natomiast rynki wschodzące, a największe straty odnotowały fundusze dłużne.

Nie warto ulegać emocjom na giełdzie

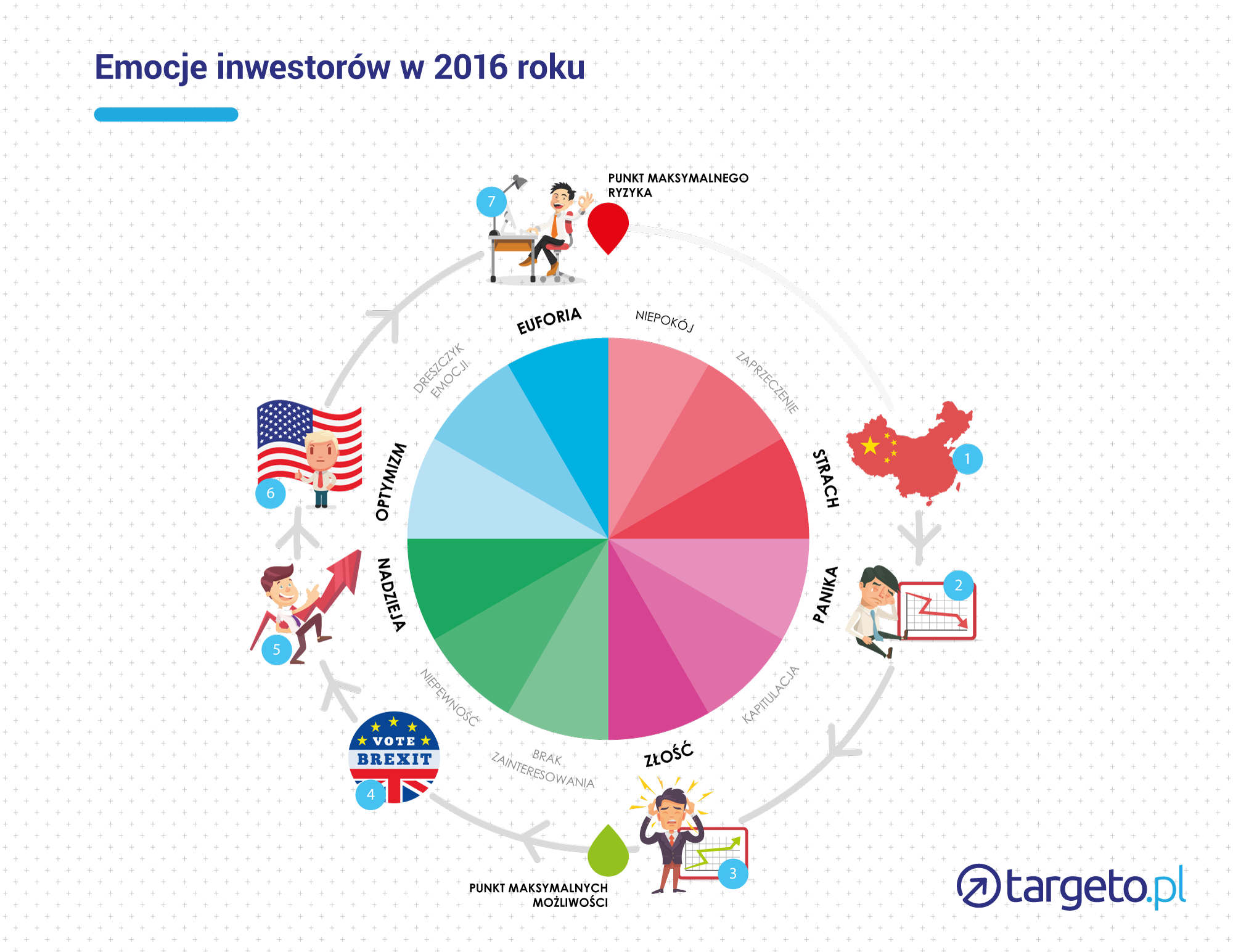

2016 rok pokazał, że nie warto ulegać emocjom. Zarówno nadmierny entuzjazm, jak i panika mogą być zgubne przy inwestycjach. Zbliżamy się bowiem do punktu maksymalnego ryzyka.

Jak wyglądały emocje inwestorów na parkietach w 2016 roku? Niżej krótkie objaśnienie.

- Początek 2016 r. – sytuacja gospodarcza w Chinach i krach na ropie.

- Początek 2016 r. – panika przed globalnym kryzysem. Najbardziej widoczna na chińskiej giełdzie. Globalne giełdy pikują.

- Okazało się, że na giełdach mieliśmy do czynienia z korektą (nie kryzysem).

- Mimo że globalne giełdy odbijają, inwestorzy nie są przekonani o trwałości trendu wzrostowego. Brexit pogłębia niepewność.

- Mimo wszystko giełdy rosną. Wzrosty wspierane są pozytywnymi danymi makro spływającymi w pierwszych miesiącach po Brexicie.

- Listopad 2016 r. – prezydentem USA zostaje Donald Trump. Mimo jego protekcjonistycznych zapędów, inwestorzy optymistycznie przyjmują jego plany stymulacji fiskalnej i inwestycji infrastrukturalnych.

- Koniec 2016 r. – powyborczy optymizm przeradza się w euforię, do inwestowania przystępuje coraz więcej ludzi „z ulicy”. Jeśli euforia się rozszerzy dotkniemy punktu maksymalnego ryzyka na rynkach kapitałowych.

Noworoczne wskazówki

Efekt wydarzeń polityczno-gospodarczych w 2016 roku, wydaje się jednak zadowalający dla samych inwestorów. Na obecnym etapie rozwoju wydarzeń, pytaniem pozostaje jednak, czy obecnie nie mamy do czynienia z nadmiernym optymizmem, wszak barometr nastrojów giełdowych graczy wskazuje obecnie na stan euforii. Korekta ostatnich, rekordowych wzrostów na globalnych giełdach, powinna być zdrową reakcją dla rynków. Nie oznacza to jednak, że rynki nie mają dalszego potencjału do wzrostów. Poprawiające się dane makro wskazują, że cykliczne ożywienie będzie kontynuowane.

Obecnie największym zagrożeniem dla rynków są działania polityków (np. w efekcie wyborów w Europie). Odpowiednie na 2017 rok wydaje się więc zrównoważone podejście inwestycyjne zarówno pod względem geograficznym, jak i sektorowym.

Podsumowując 2016 rok, warto zwrócić uwagę, że wszystkie nasze portfele modelowe odnotowały w tym czasie dodatnią stopę zwrotu. Jak wspominaliśmy wcześniej, fenomenalny wynik osiągnął portfel „Wzrostowe Akcje”. Mimo że jest on obarczony także największym ryzykiem, to właśnie w niego warto było zainwestować.

Z kolei portfel „Rentowne Obligacje Przedsiębiorstw” oraz „Bezpiecznie Obligacje” zarobiły odpowiednio blisko 5% oraz 0,4%. Warto podkreślić, że wszystkie nasze portfele, posiadają zaangażowanie tylko w najlepszych pod względem jakości i efektywności zarządzania przez TFI funduszach. Analitycy Targeto.pl dbają o ich skład i dobre wyniki.

Zachęcamy również do przeglądania naszego bloga w poszukiwaniu okazji inwestycyjnych na rynku funduszy tzw. „Hot Fund”. To propozycje naszych specjalistów, które są wskazówkami, w co warto w danym momencie zainwestować. Wszystkie zbliżenia na polecane fundusze są tworzone w oparciu o analizę fundamentalną, techniczną, czy wskaźnikową (na poziomie danych funduszy).