Jak zwykle na początku nowego roku bierzemy się za podsumowanie ubiegłego roku. Zaczniemy od mocnego uderzenia i sprawdzimy, jak zachowały się nasze portfele. Porównamy je nie tylko z ich benchmarkami, ale również ze średnią dla subfunduszy z danej grupy aktywów. Na pierwszy ogień idzie portfel Rentowne Obligacje Przedsiębiorstw.

Tylko najbardziej efektywne fundusze

Zanim przejdziemy do wyniku za 2018r. przypominamy zasady budowy naszych portfeli modelowych. W skład portfela Rentowne Obligacje Przedsiębiorstw wchodzą tylko subfundusze z najwyższą oceną rankingową. Na początku każdego miesiąca, po przeliczeniu rankingu, sprawdzamy subfundusze wchodzące w skład portfela modelowego, jeśli pogorszy się ocena któregoś z subfunduszy, zostaje on usunięty z portfela. Na jego miejsce wchodzi nowy subfundusz, który zyskał najwyższą ocenę rankingową lub zmienia się udział pozostałych subfunduszy. W związku z tym skład portfela może zmieniać się co miesiąc. Może, ale nie musi. W 2018r. zmieniliśmy go 8-krotnie.

Skład portfela Rentowne Obligacje Przedsiębiorstw

Skład portfela Rentowne Obligacje Przedsiębiorstw tworzą tylko fundusze inwestujące w obligacje korporacyjne. Nie ma obostrzeń, jeśli chodzi o alokację geograficzną. Tutaj jedynym ograniczeniem jest alokacja do 25% całości portfela modelowego w obligacji High Yield. Fundusze mogą, ale nie muszą inwestować w obligacje tego typu. Zasada jest taka, że łączny ich udział w całym portfelu Rentowne Obligacje Przedsiębiorstw nie przekracza 25%.

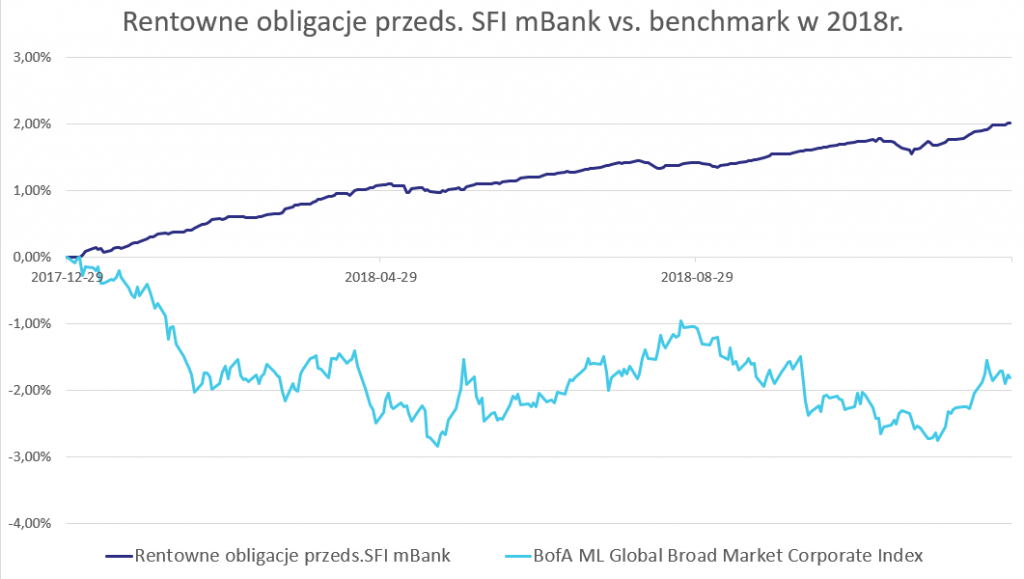

Portfel obligacji korporacyjnych pokonał rynek

W ciągu ostatniego roku na rynku funkcjonowało 65 subfunduszy w grupie dłużne korporacyjne, które rozpoczęły swoją działalność przed 2018-01-01. I właśnie te subfundusze postanowiliśmy porównać z naszym portfelem modelowym. Prawie idealnie podzieliły się, na te, które zarobiły i te, które poniosły stratę. Dokładnie 33 subfundusze straciły, a 32 zyskały. Wynik dla grupy liczony średnią arytmetyczną był ujemny i wyniósł -0,92%. W tym czasie benchmark, który przyjęliśmy dla Rentownych Obligacji Przedsiębiorstw, czyli BofA ML Global Broad Market Corporate Index stracił 1,81%. Tym bardziej jesteśmy zadowoleni z wyniku naszego portfela Rentowne Obligacje Przedsiębiorstw, który wyniósł 2,01%.

3 najlepsze fundusze dłużne korporacyjne

W ciągu ostatniego roku na tak dobry wynik największy wpływ miały 3 subfundusze:

- UniKorona Dochodowy (1,95% w 2018r.)

- Quercus Ochrony Kapitału (2,17% w 2018r.)

- Investor Płynna Lokata (2,23% w 2018r)

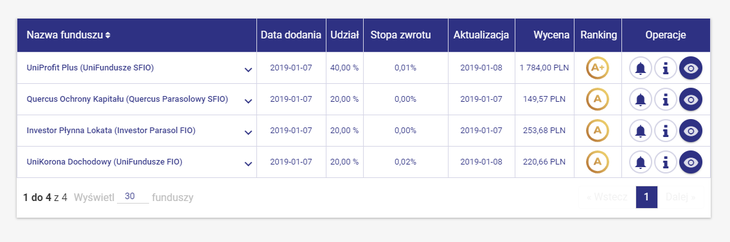

Po ostatniej zmianie 7. stycznia 2019r. portfel Rentowne Obligacje Przedsiębiorstw dalej zawiera wymienione subfundusze. Jego dokładny skład znajduje się poniżej:

Jak zyskiwać, kiedy inni tracą

Korzystając z naszego portfela modelowego, można było nie tylko zyskać więcej, niż średnio osiągnęły subfundusze inwestujące w obligacje korporacyjne w 2018r. (o 2,93p.p.), ale również więcej niż benchmark (o 3,82 p.p.). Są to niewątpliwe atuty przemawiające za skutecznością naszego rankingu oraz trafnością wyboru subfunduszy do portfela. W przypadku wyboru nieodpowiednich subfunduszy istnieje bardzo wysokie ryzyko utraty części zainwestowanych środków. Wybierając portfel modelowy targeto.pl, ryzyko utraty kapitału jest mocno ograniczone, ponieważ za jego pośrednictwem inwestuje się tylko w najefektywniejsze subfundusze.