Złoto to kruszec, w który od zawsze warto inwestować. Stanowi aktywa, które skutecznie chronią majątek przed działaniem inflacji. Współczesna sytuacja gospodarcza, gdy światowe centralne banki stosują bardzo niskie lub nawet zerowe stopy procentowe, jednocześnie produkując i emitując do obiegu bardzo duże ilości pieniędzy, powoduje, że inflacja niebezpiecznie rośnie. W tej sytuacji inwestorzy szukają sposobów, aby ulokować swoje oszczędności w pewnym depozycie. Do lokowania funduszy w złocie można wykorzystać kilka strategii, jednak do najprostszych i zarazem najtańszych rozwiązań należy zakup tytułów uczestnictwa w funduszu inwestycyjnym ETF (Exchange Traded Found), który zajmuje się skupowaniem fizycznego złota. Polscy inwestorzy mogą dodatkowo zwiększyć swój wynik o kilka punktów, jeśli skorzystają w tym celu z IKZE oraz IKE.

IKE i IKZE – co kryje się za enigmatycznymi skrótami?

Na samym początku warto wyjaśnić, czym są Indywidualne Konta Emerytalne i Indywidualne Konta Zabezpieczenia Emerytalnego. Tak naprawdę IKE i IKZE stanowią zewnętrzne opakowanie dla wielu inwestycji oraz sposobów gromadzenia oszczędności. Wśród chronionych przed podatkami produktów można znaleźć konta bankowe, ubezpieczeniowe fundusze kapitałowe, fundusze emerytalne, a także fundusze inwestycyjne czy rachunki maklerskie. Dostępny asortyment jest naprawdę szeroki, co więcej, można w każdej chwili zmienić swój wybór. Coraz większa ilość klientów decyduje się na zakładanie IKE i IKZE, ponieważ za ich sprawą nie muszą płacić podatku od zysków kapitałowych, wpłaty na IKZE można odliczyć od podstawy opodatkowania, a zgromadzone środki podlegają dziedziczeniu.

Co to jest IKE? Co to jest IKZE?

Ile można zainwestować w IKE oraz IKZE w 2021 r. ?

Jak widać, dzięki zaangażowaniu kapitałowemu w Indywidualne Konto Emerytalne oraz Indywidualne Konto Zabezpieczenia Emerytalnego można wiele zyskać. Jednak inwestycja ma też pewne ograniczenia. Pierwszym z nich jest niewątpliwie roczny limit wpłat. W danym roku na IKE wolno wpłacić jedynie 3-krotną wartość prognozowanego miesięcznego wynagrodzenia w gospodarce. W roku 2021 górny pułap ustalono na 15 777 zł. Natomiast w przypadku IKZE wpływy nie mogą przekraczać 1,2-krotności wspomnianego wynagrodzenia. W 2021 r. próg IKZE wynosi 6 310,80 zł. W 2021 ustawodawca pozwolił osobom prowadzącym jednoosobową działalność gospodarczą na dokonanie wpłaty w wysokości 1,8-krotności prognozowanego średniego wynagrodzenia, czyli 9 466,20 zł w bieżącym roku. To forma rekompensaty za brak sposobności przystąpienia do Pracowniczych Planów Kapitałowych.

Tabela 1. Limity wpłat na IKE oraz IKZE

| 2021 r. | 2022 r. | |

IKE | 15 777 zł | 17 766 zł |

IKZE | 6 310,80 zł | 7 106,40 zł |

| IKZE (dla osób prowadzących pozarolniczą działalność) | 9 466,20 zł | 10 659,60 zł |

Utrudnienia związane z prowadzeniem IKZE

Niestety limity wpływów na IKE oraz IKZE to nie jedyne utrudnienia, jakie można napotkać. Należy pamiętać również o tym, że bez względu na wynik inwestycji, w momencie wypłacenia wszystkich zgromadzonych środków na IKZE po 65. roku życia trzeba zapłacić zryczałtowany podatek wynoszący 10%. Jeśli posiadacz konta poniósł stratę, a zgromadzona kwota okazała się niższa niż suma wpłat, nadal musi uiścić opłatę. W dalszej części artykułu znajdziecie informacje, że posiadanie IKZE jest rentowne mimo wliczonego ryzyka straty oraz obowiązku obciążenia podatkowego.

Odliczanie wpłat na IKZE ma pewien słaby punkt. Każdą z nich można odjąć od podstawy opodatkowania. Sprawia to, że osoby zarabiające dużo i znajdujące się w II progu podatkowym bardziej skorzystają na tym rozwiązaniu. Natomiast ci, którzy mają niższe dochody, a co za tym idzie, dostaną niższe świadczenie emerytalne z ZUS, nie zostają w odpowiedni sposób zachęceni do samodzielnego oszczędzania. Przyglądając się niewielkiemu zainteresowaniu IKZE (w 2020 r. liczba aktywnych rachunków wynosiła zaledwie 280 tys.), ustawodawca ma wiele perspektyw, aby zachęcić Polaków do korzystania z tego sposobu odkładania funduszy na przyszłość. Mógłby na przykład zrezygnować z obowiązkowego podatku płatnego przy wypłacie środków lub zwiększyć wysokość ulgi podatkowej. Indywidualne Konto Zabezpieczenia Emerytalnego ma swoje wady, jednak w ostatecznym rozrachunku można dzięki niemu dużo zyskać.

Profity z korzystania z IKZE

Bez wątpienia największą zaletą rachunku IKZE jest perspektywa odliczenia wpłat od podstawy opodatkowania w danym roku podatkowym. Każda osoba wykazująca dochód oraz wpłacająca na rachunek IKZE ma prawo do skorzystania z tego przywileju. Podatnicy w 2021 r. rozliczający się w I lub II progu obniżają swoją podstawę opodatkowania odpowiednio o 1 072,84 zł lub 2 019,46 zł. Warunek to wpłata maksymalnego limitu, czyli 6 310,80 zł w 2021 roku. W przypadku osób prowadzących własną działalność gospodarczą wpłacających maksymalną stawkę 9 466,2 zł można odjąć od podstawy maksymalnie 3 029,18 zł. Warto pamiętać, że w IKZE nie ma obowiązku wpłacania maksymalnej kwoty. Przekazując mniej środków, otrzymuje się mniejszą ulgę. Obliczymy ją w prosty sposób – wystarczy stawkę podatkową pomnożyć przez całość wpłat na rachunek w danym roku.

Wypłacenie zgromadzonej kwoty na IKZE po 65. roku życia wiąże się z pomniejszeniem jej o 10% zryczałtowanego podatku. Pomimo tej straty przedsiębiorca zdobywa kilka dodatkowych punktów procentowych w porównaniu do inwestycji bez korzystania z Indywidualnych Kont Emerytalnych oraz Indywidualnych Kont Zabezpieczenia Emerytalnego. Dodatkowe środki uzyskane z odliczenia podatkowego przewyższą wartość podatku zapłaconego po 65. roku życia.

Domy maklerskie – potentaci na rynku IKE i IKZE

Rachunek maklerski to forma inwestycji, w której posiadacze IKZE są najbardziej aktywni. W 2020 r. dokonano wpłat na prawie 77% kont IKZE prowadzonych w ten sposób. Ich średnia wartość wynosiła 5 800 zł. Można stwierdzić, że posiadacze tego typu rachunku Indywidualnego Konta Zabezpieczenia Emerytalnego mają większą świadomość na temat optymalizacji podatkowej. Od kilku lat w domach maklerskich przypada największy odsetek aktywnych rachunków IKZE. Wielu inwestorów dokonuje maksymalnych wpłat, dlatego posłużymy się ich przykładem, aby wykazać, w jaki sposób można zwiększyć o kilka punktów procentowych wynik swojej inwestycji.

Dla domów maklerskich ważny jest każdy klient, dlatego ich oferta uwzględnia najważniejsze światowe giełdy oraz sukcesywnie zwiększa ilość dostępnych funduszy ETF. Kilka lat temu dostęp do rynków zagranicznych oraz ETF były czymś wyjątkowym, natomiast obecnie w asortymencie domów maklerskich to standard. Element rywalizacji pomiędzy nimi sprawia, że w procesie pozyskiwania klientów są w stanie obniżyć stawki opłat od transakcji na rynkach zagranicznych, co bezpośrednio wpływa na atrakcyjność inwestycji w prywatną emeryturę.

Tabela 1. Podmioty, które mogą prowadzić rachunki IKE oraz IKZE

| Bank |

| Dobrowolny Fundusz Emerytalny |

| Dom Maklerski |

| Fundusz Inwestycyjny |

| Zakład Ubezpieczeń |

ETF jako element portfela inwestycyjnego

Jeszcze kilka lat temu w ramach IKZE przedsiębiorca mógł nabyć jedynie 3 ETF notowane na Giełdzie Papierów Wartościowych w Warszawie. Aktualnie ma on szeroki dostęp zarówno do giełd światowych, jak i do funduszy ETF. Rozszerzenie tej oferty wpłynęło na wzrost zainteresowania rachunkami IKE i IKZE w domach maklerskich.

Początkowo rachunki maklerskie nie były najczęściej wybieraną formą IKE i IKZE. To na Fundusze Inwestycyjne i ich produkty najczęściej decydowali się inwestorzy. Od kilku lat notuje się wzrost zainteresowania rachunkami maklerskimi w ogóle kont IKE i IKZE. Klienci lokujący w ten sposób swoje oszczędności dokonują wyższych przelewów. W roku 2020 limit wpłat do IKE wynosił 15 681 zł, a na IKZE 6272,40 zł. Na konta prowadzone przez domy maklerskie średnia wpłata IKE wynosiła 8 963 zł (57% maksymalnego pułapu), a na IKZE 5 799 zł (92,5% limitu). Natomiast średnie wpłaty na wszystkie IKZE w 2020 r. wynosiły 4 189 zł. Zwiększające się zainteresowanie prowadzeniem rachunków IKZE w formie rachunków maklerskich skutkuje obniżeniem kosztów transakcyjnych, a także stale zwiększającą się ofertą domów maklerskich.

Złoto w portfelu inwestycyjnym

Jednym ze sposobów lokowania środków pieniężnych jest inwestowanie w złoto. Ten drogocenny kruszec wielu uważa za bezpieczną formę lokaty. W dobie dynamicznie zmieniających się rynków finansowych oraz niepewności gospodarczej dobrze lokować kapitał w sprawdzony i pewny depozyt. Patrząc wstecz, można dostrzec, że złoto świetnie radził sobie w obliczu wysokiej inflacji, chroniąc tym samym siłę nabywczą pieniądza. Dlatego dobrze przeznaczyć przynajmniej część swojego portfela inwestycyjnego na złoto.

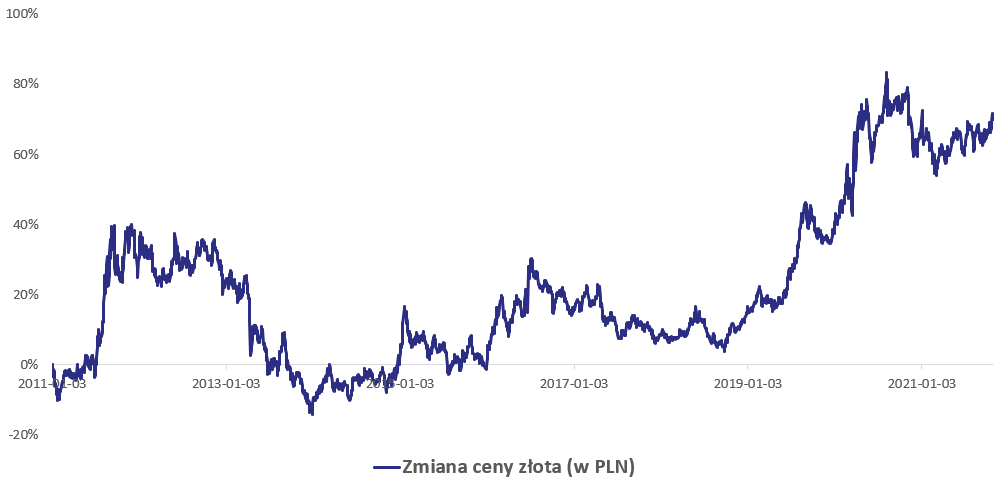

Wykres 1. Zmiana ceny złota w latach 2011 – 2021* (w PLN)

źródło: opracowanie własne na podstawie danych stooq.pl, * dane do października 2021 r.

Strategie inwestowania w złoto

Rachunek maklerski daje kilka okazji lokowania środków pieniężnych w złoto. Pierwszą z nich jest nabywanie tytułów uczestnictwa funduszy ETF, mających pokrycie w fizycznym złocie. W ofercie domów maklerskich znajduje się kilka takich funduszy, w które polski inwestor indywidualny może ulokować kapitał w ramach rachunku IKE i IKZE. Kolejnym sposobem jest włączenie do swojego portfela pojedynczych akcji spółek wydobywających złoto. Dostępne są również produkty dopuszczające generowanie zysku na spadkach cen złota oraz produkty lewarowane – jeżeli cena złota wzrośnie lub spadnie o 1%, to cena takiego funduszu wzrośnie lub spadnie kilkakrotnie razy mocniej.

Jak widać, możliwości mamy wiele. Na pytanie, w jaki sposób zwiększyć zysk całkowity z inwestycji w złoto za pośrednictwem konta IKZE i IKE w formie rachunku maklerskiego, odpowiemy, podając przykład funduszu Wisdomtree Physical Gold ETC. Ten fundusz notowany na giełdzie w Londynie ma 100% pokrycia w fizycznym złocie. Oznacza to, że za środki, które do niego napływają w całości kupowane jest fizyczne złoto, następnie przechowywane w skarbcu w Londynie. Opłata roczna za zarządzanie jest dość wysoka, w porównaniu ze średnią rynkową, i wynosi 0,39%. Na początku listopada fundusz miał 5,8 mld USD aktywów w zarządzaniu.

W jaki sposób można zwiększyć wynik inwestycji w złoto?

Zwiększenie inwestycji w złoto o kilkanaście punktów procentowych jest wykonalne z wykorzystaniem rachunku IKZE i IKE. Poniżej znajdziecie informacje, jak tego dokonać. Zastosowanego mechanizmu można użyć przy dowolnych aktywach i strategiach. Najważniejsze to ponowne inwestowanie zwrotu z PIT z IKZE na rachunku IKE. Założenia, jakie poczyniliśmy na potrzeby tej symulacji to:

- Start inwestycji w 2014 r.

- Kupno jednostek ETC inwestującego w złoto – Wisdomtree Physical Gold ETC

- maksymalna wpłata na rachunek IKZE na początku roku oraz stawka podatkowa: 32%,

- zwrot z PIT reinwestowany na początku marca na rachunku IKE,

- zwrot z PIT to jedyna forma wpłaty na rachunek IKE – niedokonywane są inne wpłaty,

- koszt zakupu jednostki ETF wynosi 19 zł.

Wartość IKZE (30.09.2021 r.) | Wartość IKE (30.09.2021 r.) | Łączny wynik | Łączny wynik po 10% podatku IKZE |

60 444 zł | 15 245 zł | 75 690 zł | 69 645 zł |

Suma wpłat na IKZE | Suma wpłat na IKE (suma zwrotów z IKZE) | Wartość inwestycji bez IKZE + IKE (po podatku) | Przewaga IKZE + IKE |

| 42 860 zł | 11 696 zł | 57 103 zł | 12 542 zł |

Jak widać, w ciągu 8 lat na rachunek IKZE zostało wpłacone 42 860 zł. Podczas tego okresu otrzymano 7 zwrotów z PIT (ósmy zwrot zostanie przekazany w 2022 r. – 2020 zł) w łącznej kwocie 11 696 zł. Bez inwestowania w ramach IKZE nie mamy możliwości uzyskania zwrotów z PIT. Przypuszczalna wartość na koniec września 2021 r. w sytuacji posłużenia się IKZE i IKE wyniosła 75 690 zł.

Rentowność IKE i IKZE inwestując w złoto

Wycofanie środków z IKE po 60. roku życia nie wymaga płacenia podatku od zysków kapitałowych. Wypłata z IKZE jest również z tego zwolniona, jednak gdy do wycofania pieniędzy dojdzie po 65. roku życia, trzeba będzie zapłacić zryczałtowany podatek dochodowy w wysokości 10%. Przyjmijmy założenie, że osiągnęliśmy wiek 65 lat i wycofujemy fundusze z obu kont. Za środki z konta IKE nie płacimy podatku, natomiast z IKZE odliczamy 10%, czyli 6 044 zł. Łączny wynik to 69 645 zł. Należy pamiętać, że w przyszłym roku czeka nas zwrot z PIT wynoszący 2020 zł, który dodatkowo zwiększy wynik inwestycyjny.

Dokonując takiej samej inwestycji, jednak bez ochrony rachunku IKZE i ponownego lokowania zwrotów z PIT, łączny wynik przed zapłaceniem podatku wyniesie 60 444, czyli tyle samo co na IKZE. Po odliczaniu podatku wartość wkładu osiągnie kwotę 57 103 zł. Zastosowanie mechanizmu IKZE + IKE pozwala zyskać blisko o 22% więcej niż w przypadku zwykłego rachunku maklerskiego. Pamiętajmy, że są to wyliczenia dla przedsiębiorcy znajdującego się w II progu podatkowym i rozliczającego się stawką 32%.

Zaprezentowana inwestycja w ciągu 8 lat podniosła swoją wartość. W przypadku, gdy dany fundusz ETF zanotowałby stratę, to nadal wybór IKZE + IKE byłby korzystny, ponieważ zwrot z IKZE zmniejszyłby stratę. Podczas lokowania środków warto korzystać z tych rachunków, gdyż mają one istotny wpływ na poprawę efektu finalnego.