Kupno lokali pod wynajem nie stanowi jedynej metody zarabiania na rynku nieruchomości. Metod tych jest o wiele więcej, a ich duży potencjał powinien zainteresować każdego inwestora. W artykule znajdziesz porównanie inwestycji deweloperskich. Prezentujemy trzy atrakcyjne możliwości lokowania i pomnażania kapitału na rynku nieruchomości.

Porównanie inwestycji deweloperskich – akcje, obligacje i FIZy

Możliwości inwestycyjne mnożą się w zależności od posiadanego kapitału, oczekiwanej stopy zwrotu oraz akceptowanego ryzyka. Poniżej znajdziesz porównanie kluczowych parametrów akcji, obligacji oraz FIZów.

Akcje deweloperów

Akcje stanowią najczęściej kupowane oraz sprzedawane papiery wartościowe na giełdzie. Są pokryciem finansowym spółki akcyjnej, która je wyemitowała – w tym przypadku deweloperów. Każda akcja posiada taką samą wartość, którą zyskuje dopiero w momencie pojawienia się w notowaniach GPW.

Decydując się na obrót akcjami deweloperów, należy liczyć się z dużym ryzykiem utraty kapitału, które jednocześnie warunkuje wysoki potencjał zysku. Pewność spółek deweloperskich na rynku powoduje, że emitowane akcje odznaczają się dużą płynnością. Wiąże się to z niższymi kosztami transakcyjnymi, wyższą i bardziej precyzyjną wyceną rynkową, czy też lepszą wiarygodnością akcji.

Jedynymi opłatami, jakie ponosi inwestor obracający akcjami, są prowizje maklerskie, które pobierane są zwykle od wartości transakcji.

Obligacje deweloperów

Obligacje uchodzą za jedne z bezpieczniejszych papierów wartościowych. Więcej o nich pisaliśmy w tym artykule: Czy deweloperom grozi krach? Ryzyko utraty kapitału w przypadku obligacji jest niższe niż przy obrocie akcjami lub inwestycjami w FIZy.

Wraz z niższym ryzykiem zmniejsza się potencjał zysku, który w tym przypadku można określić mianem umiarkowanego. Obligacje deweloperów odznaczają się nieco większym progiem wejścia, wobec czego mogą sobie na nie pozwolić inwestorzy z nieco zasobniejszym portfelem. Płynność obligacji jest niższa niż akcji, przez co koszty transakcyjne mogą być nieco większe, a wycena obligacji mniej dokładna .

Podobnie jak w przypadku akcji, obrót obligacjami również obarczony jest prowizją maklerską.

Fundusze Inwestycyjne Zamknięte

FIZy stanowią propozycję dla najbardziej zamożnych inwestorów o nieco większej skłonności do ryzyka. Odznaczają się wysokim progiem wejścia oraz podwyższonym ryzykiem utraty kapitału. Podstawową charakterystyką funduszy zamkniętych jest ich wysoki potencjał zysku oraz niewielka płynność. Certyfikaty w ramach funduszy zakupowane są na kilka lat (3 lub więcej), przez co stanowią instrument dedykowany długoterminowym inwestycjom.

Wybierając FIZy, należy liczyć się z dużą ilością różnych opłat. Poza opłatami manipulacyjnymi, dochodzą opłaty za zarządzanie wliczone w wycenę certyfikatu inwestycyjnego.

Zależności między akcjami, obligacjami i FIZami prezentuje poniższa tabela.

Różnorodne korzyści każdej z metod inwestowania

Każda z metod inwestowania w rynek nieruchomości niesie za sobą odmienne korzyści. Dla akcji są to dywidendy, dla obligacji okresowe odsetki, natomiast dla FIZów szerokie spektrum inwestycyjne oraz elitarność.

Akcje deweloperów

Spółka emitująca akcje decyduje o podziale nadwyżki osiągniętych przychodów nad kosztami, skorygowanych o podatek dochodowy (zysk netto). Podział ten stanowią dwie składowe: zysk zatrzymany oraz zysk do podziału, czyli dywidenda. Wobec tego, oprócz wzrostu kursu akcji, inwestorzy uzyskują również dywidendę.

Dywidenda zostaje wypłacana akcjonariuszom cyklicznie, a jej wielkość określa Walne Zgromadzenie Akcjonariuszy. Warunkiem uzyskania dywidendy jest posiadanie akcji w dniu ustalenia prawa do dywidendy.

Obligacje deweloperów

Okresowe odsetki stanowią cykliczne świadczenia pieniężne na rzecz obligatariuszy. Podstawą do wyliczenia płatności odsetkowej jest nominalna wartość obligacji, a także oprocentowanie obligacji w danym okresie odsetkowym.

Obligatariusze otrzymują okresowe odsetki (kupon za dany okres odsetkowy) w dniu ustalenia prawa do odsetek. Data ta ustanawiana jest zwykle na kilka dni przed dniem wypłaty odsetek. By uzyskać świadczenie pieniężne, należy posiadać obligację w dniu ustalenia prawa do odsetek. Z obligacji możemy otrzymać wyższe odsetki niż na standardowej lokacie, a omawiany instrument finansowy stanowi bezpieczną i opłacalną formę lokowania kapitału.

Fundusze Inwestycyjne Zamknięte deweloperów

Inwestowanie w FIZy umożliwia generowanie zysków większych niż podczas samodzielnego inwestowania. Wysoki próg wejścia determinuje elitarność tego instrumentu finansowego. Lokowanie kapitału funduszu odbywa się w sposób zdywersyfikowany. Ryzyko inwestycyjne przy szerokim spektrum lokat składających się na FIZy znacząco zmniejsza ewentualne niebezpieczeństwo utraty środków.

Fundusze Inwestycyjne Zamknięte umożliwiają lokowanie pieniędzy w nieruchomości niedostępne dla wszystkich – zarówno wybudowane, jak i będące w fazie projektowej. Za pośrednictwem FIZów można inwestować np. w powierzchnie biurowe, kamienice, a nawet w witryny sklepowe.

Porównanie inwestycji deweloperskich – hipotetyczne zainwestowanie 200 tys. zł.

Posiadając portfel o zasobności 200 tys. złotych, możemy osiągnąć zadowalającego zysk z każdego omawianego instrumentu finansowego. Poniżej prezentujemy hipotetyczne, zasymulowane sytuacje, przy inwestowaniu w akcje, obligacje i FIZy największych deweloperów na rynku.

Inwestowanie akcje deweloperów z największą kapitalizacją

Wedle naszych analiz, największą kapitalizacją (czyli wartością giełdową spółki) odznacza się trójka deweloperów: Dom Development, Echo Investement oraz Budimex.

Największy zysk po roku wraz z dywidendą (stan na 13.10.2017 r.) uzyskamy, inwestując w akcje przedsiębiorstwa Dom Development – 87 tys. zł. Z samej dywidendy zysk wyniósłby 16,8 tys. zł. Inwestując w akcje Echo Investement, zysk będzie nieco niższy, bo 78,6 tys. zł, przy czym zysk z samej dywidendy oscyluje na poziomie aż 58,6 tys. zł.

Przykładowa Inwestycja 200 tys. zł:

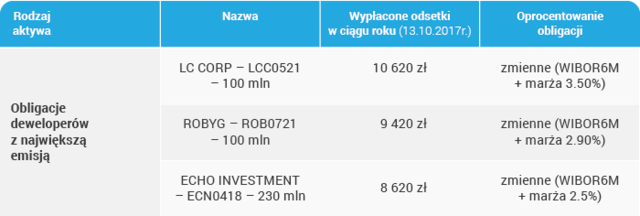

Inwestowanie w obligacje deweloperów z największą emisją

W tym przypadku deweloperami z najatrakcyjniejszą ofertą dla inwestorów są: LC Corp, Echo Investment oraz Robyg. Inwestując w obligacje LC Corp – LCC0521 z wypłaconych odsetek w ciągu roku (stan na 13.10.2017 r.) uzyskamy aż 10,62 tys. zł, przy zmiennym oprocentowaniu WIBOR6M z 3,50% marżą. Najmniejszy zysk, bo 8,62 tys. zł zaoferują nam obligacje Echo Investment – ECN0418 z tym samym oprocentowaniem i marżą wynoszącą 2,50%.

Przykładowa inwestycja 200 tys. zł:

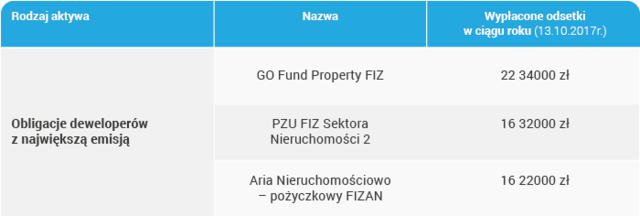

Inwestowanie w Fundusze Inwestycyjne Zamknięte z największymi stopami zwrotów

Przeczytaj także: Dlaczego deweloper emituje obligacje – na przykładzie Murapolu.

Jak wspomnieliśmy we wcześniejszej części artykułu, FIZy odznaczają się możliwością uzyskania największego zysku w skali roku. W symulacji uwzględniliśmy fundusze z największymi stopami zwrotu. Są to (stan na 13.10.2017 r.): Go Fund Property FIZ, PZU FIZ Sektora Nieruchomości 2 oraz Aria Nieruchomościowo-pożyczkowy FIZAN.

Przykładowa Inwestycja 200 tys. zł:

Przeczytaj także: Przegląd FIZów opartych o rynek nieruchomości – ile i na czym można zarobić? Największy zysk generuje fundusz GO Fund Property FIZ, bo aż 22,34 tys. złotych. Najmniejszy zysk uzyskamy na funduszu Aria Nieruchomościowo-pożyczkowym FIZAN – 16,22 tys. zł.

Zarabiać na nieruchomościach można na wiele sposobów

Jak widzimy, inwestowanie w nieruchomości nie ogranicza się wyłącznie do zakupu i wynajmu lokali. W zależności od posiadanego kapitału, oczekiwanej stopy zwrotu oraz akceptowanego ryzyka, inwestorzy uzyskują wiele możliwości lokowania kapitału. Każdy z zaprezentowanych instrumentów dostosowany jest do nieco innego portfela i predyspozycji oraz wymagań inwestora.

- Przeczytaj także: Jak wybudować i sprzedać lokal zarabiając min 15%?