Na przestrzeni zaledwie czterech lat, kolejny rok rozpoczyna się od wstrząsu, który może pewne schematy finansowe wywrócić do góry nogami. W 2020 r. wybuchła pandemia koronawirusa. W 2021 r. nastąpiło jej zmasowane uderzenie. Był to czas próby dla światowego systemu finansowego oraz logistycznego. Ludzie masowo wykupywali artykuły spożywczo-przemysłowe, paliwo oraz na niespotykaną skalę wypłacali gotówkę z banków. Było to oczywiście irracjonalne zachowanie, ale charakterystyczne dla momentów paniki społecznej. Podobna sytuacja, głównie z paliwami, miała miejsce na początku wojny w Ukrainie w 2022 r. W tym roku, póki co kryzys bankowy jest głównym tematem. Olbrzymia część inwestorów zadaje sobie pytanie jak w takich warunkach chronić oszczędności i jakie wybierać aktywa.

Kryzys w systemie bankowym

Na bazie doświadczeń z lat ubiegłych, należy pamiętać, że dla perturbacji rynkowych charakterystyczne jest paniczne zachowanie społeczeństwa. Z obawy o swoje oszczędności ludzie masowo zaczynają wypłacać gotówkę z banku. Należy, jednak zadać sobie pytanie, czy są realne powody do niepokoju związanego z kondycją polskich banków? Nie ma, o czym więcej pisaliśmy w tym miejscu. Natomiast to nie przekreśla możliwości pojawienia się paniki i tzw. runu na banki. W zależności od siły paniki mogą wystąpić pewne problemy z płynnością sektora.

Podobnie może być ze złotym. W tym roku polska waluta jest stabilna, ale nie znaczy to, że cały czas będzie odporna na negatywne informacje. W ostatnich 3 latach złoty silnie tracił pod wpływem pandemii czy wojny.

Warto, więc pomyśleć o dywersyfikacji majątku. Dobrze część oszczędności ulokować w walutach odpornych na różnego rodzaju kryzysy, np. w dolarze amerykańskim. W sytuacjach kryzysowych rośnie popyt na amerykańską walutę i następuje jej wzrost względem innych walut np. polskiego złotego. Z drugiej strony warta rozważenia jest dywersyfikacja systemowa, czyli dająca pewną niezależność od systemu bankowego. Taką funkcję mogą pełnić aktywa materialne ruchome jak złoto i inne metale szlachetne oraz diamenty i inne kamienie szlachetne, które są wymienialne na gotówkę w większości krajów i w ten sposób dające też formę dywersyfikacji walutowej.

Kryzys bankowy w USA

Obecny kryzys systemu bankowego rozpoczął się od upadku kilku banków o relatywnie niewielkich rozmiarach w USA, w tym SVB, który miał duże znaczenie dla Doliny Krzemowej. Dużo start-upów i mniejszych firm technologicznych posiadało tam depozyty i dlatego w większości były to kwoty powyżej 250 tys. USD, ustawowo gwarantowane przez FDIC, czyli amerykański odpowiednik Bankowego Funduszu Gwarancyjnego. To wywołało dodatkowe zamieszanie i zmusiło amerykańskich regulatorów do interwencji w sprawie ochrony wszystkich depozytów tam zgromadzonych, a następnie procesu przejęcia aktywów przez inny bank.

Takie posunięcie powoduje, że można by nabrać mylnego przekonania, iż teraz normą będzie gwarancja wszystkich depozytów we wszystkich bankach w USA. Nie jest to prawdą, a amerykańska Sekretarz Skarbu, wcześniej szefowa Rezerwy Federalnej, Janet Yellen, odniosła się do tego, precyzując, że dotyczyć to będzie systemowo ważnych banków. Przypadek SVB był szczególny ze względu na mnogość dużych depozytów i to, że jego upadek w niekontrolowany sposób uderzyłby w firmy technologiczne, a te są szczególnie ważne w USA. Nie ma więc co liczyć, że oszczędności w każdym banku będą zawsze bezpieczne.

Problemy za oceanem nie są wcale tak odległe i bez znaczenia dla polskich inwestorów. W SVB swoje depozyty posiadał np. notowany na polskiej giełdzie deweloper i wydawca gier firma Huuuge.

Uderzenie w europejskie banki

Zawsze jak na rynku finansowym w USA dzieje się coś negatywnego, to ma to swoje implikacje gdzie indziej. Europejski sektor bankowy nie należy do najmocniejszych. Iskra w postaci sytuacji w USA spowodowała, że od razu rynek skupił się na ryzykach w systemie w Europie. Od lat wiadomo o problemach Credit Suisse, które pogłębiły się w zeszłym roku, zakończonym olbrzymią ponad 7-miliardową stratą. Brak możliwości jego dokapitalizowania spowodował, że trzeba go było ratować poprzez przejęcie przez inny duży bank. Próby podjął się UBS, który z tego tytułu może mieć problemy, chociaż póki co jest pod kroplówką płynnościową SNB (Swiss National Bank, odpowiednik naszego NBP). Spekulacje o tym, który bank będzie kolejny, skupiały się ostatnio na Deutsche Banku, który także co jakiś czas jest etatowym kandydatek do bankructwa.

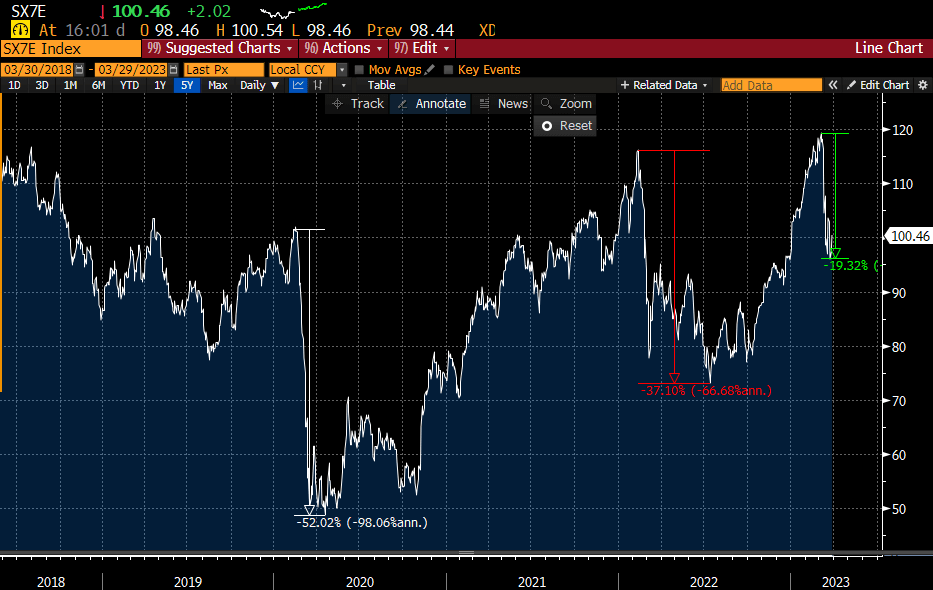

Indeks europejskich banków spadł „tylko” o 20%, a więc znacznie mniej niż wskutek wojny oraz o wiele mniej niż wskutek uderzenia pierwszej fali pandemii, kiedy to spadek przekraczał 50%. Z jednej strony to dobrze, pokazuje, że może sytuacja nie jest tak poważna. Jednak z drugiej strony może też oznaczać, że jeśli pojawią się kolejne negatywne informacje, to przed bankami kolejne spadki. A spadki wycen dużych banków są nośne medialnie. Stąd do paniki w postaci masowego wyciągania depozytów droga jest już krótka.

Wykres 1. Indeks europejskich banków

Źródło: Bloomberg

Czy polski system bankowy upadnie?

Nie. Od strony kapitałowej polskie banki są zbyt mocne. Obecny kryzys bankowy ma zdecydowanie zbyt słabe podstawy, aby zagrozić stabilności systemu bankowego w Polsce. Obecny spadek wycen banków jest jeszcze relatywnie niewielki, a wysokie stopy procentowe zwiększają ich zysk.

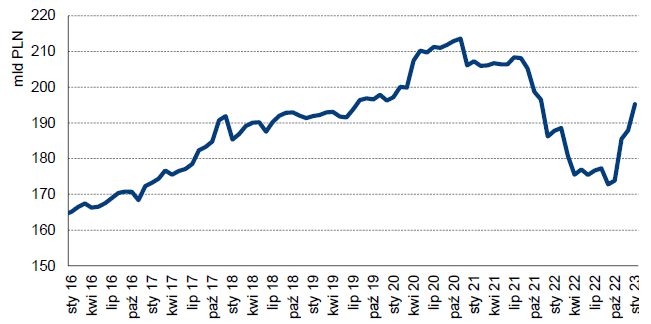

Polskie banki mają zupełnie inny profil ryzyka niż amerykańskie, tj. są mniej skore do jego podejmowania. Posiadają w portfelach mniej obligacji, których ceny właśnie przez podwyżki stóp procentowych spadły. Kapitały własne sektora bankowego spadły w pandemii, ale także na skutek odpisów na kredyty frankowe oraz kosztów wakacji kredytowych dla posiadaczy kredytów hipotecznych. Od paru miesięcy dynamicznie się odbudowują, wracając do trendu wzrostowego.

Wykres 2. Kapitały własne sektora bankowego

Źródło: Trigon DM

Warto jednak zauważyć, że w poprzednich latach takich podstaw też nie było, a mimo wszystko w okresach paniki ludzie sięgali po bankowe depozyty. Strach i panika to mechanizmy powszechne i stadne.

W razie eskalacji napięć w sektorze pewne problemy z dostępem do gotówki mogą się pojawić. W takiej sytuacji warto mieć część majątku w innych aktywach niż typowo finansowe, zdeponowane w bankach. Jedną z opcji są nieruchomości, ale to akurat dobro zupełnie niemobilne i mało płynne. Kamienie oraz metale szlachetne z kolei spełniają funkcję mobilności i łatwej wymienialności na gotówkę właściwie w dowolnym miejscu na świecie.

Rząd ogranicza transakcje gotówkowe

W okresie pandemii banki i sieci bankomatów wprowadzały ograniczenia co do ilości wypłacanej gotówki w jednej transakcji. Pandemia na pewno przyspieszyła procesy odchodzenia od gotówki i proces ten wydaje się już nie do zatrzymania. Stopniowo planowane jest wdrożenie nowych regulacji utrudniających obrót gotówkowy, co oczywiście ma też pozytywne znaczenie dla budżetu państwa (wpływy podatkowe, eliminacja szarej strefy).

Nowe limity transakcji gotówkowych od 2024 r.

Obecnie obowiązujący limit transakcji gotówkowych między przedsiębiorcami to 15 tys. zł dla pojedynczej transakcji. Od 1 stycznia 2024 r. limit jednorazowej transakcji ma być zmniejszony do 8 tys. zł. Jeszcze do końca 2016 roku limit płatności gotówkowych dla przedsiębiorców wynosił 15 tys. euro. Od przyszłego roku będzie to już tylko 8 tys. zł, a więc około ośmiu razy mniej niż jeszcze kilka lat temu.

Od początku przyszłego roku ma wejść jeszcze jedna regulacja, dotycząca relacji przedsiębiorca-konsument. Do tej pory nie było w niej limitów na wysokość transakcji gotówkowej. Od 1 stycznia 2024 r. ma zostać wprowadzony limit w wysokości 20 tys. zł brutto. Jeśli jako konsumenci będziemy chcieli zapłacić przedsiębiorcy większą kwotę, to będziemy zobligowani do wybrania formy bezgotówkowej. Płatności będziemy mogli, więc wykonać np. za pośrednictwem terminala płatniczego lub przelewu bankowego. Niestosowanie się do reguł na linii B2B lub B2C będzie rodzić negatywne konsekwencje podatkowe.

Powyższe przepisy mają promować transakcje bezgotówkowe i są krokiem w kierunku coraz mniejszego jej używania. Nie daje się obywatelom wyboru formy rozliczenia tylko, narzuca formę bezgotówkową. Dzięki temu Państwo będzie doskonale wiedziało ile i na co wydajemy swoje pieniądze. Rodzi to też inne uzasadnione obawy o bezawaryjne funkcjonowanie systemu płatniczego. Co w sytuacji, kiedy dojdzie do awarii sieci, systemu banku lub terminalu płatniczego? Jak wtedy będzie można dokonać płatności?

Inflacja, recesja i stagflacja

Amerykańska gospodarka weszła w fazę spowolnienia w 2022 r., ale jest to zupełnie inna sytuacja niż w okresie kryzysu finansowego lat 2008-2009. Obecne spowolnienie jest w pełni zaplanowane przez Rezerwę Federalną, która mierzy się z inflacją znacznie powyżej celu 2%. W szczycie sięgała ona 9,1%, a obecnie jest to 6,4%. Wprawdzie jest to spadek, ale nie na tyle komfortowy oraz, co ważniejsze, mniejszy od oczekiwań, aby Fed mógł zacząć obniżać stopy procentowe.

Tymczasem uczestnicy rynku zaczynają wyceniać już kilka obniżek stóp procentowych jeszcze w tym roku. Motywują to celem zgaszenia w zarodku kryzysu bankowego. Spowodowałoby to też wzrost cen obligacji, pozwalając uciec spod topora innym bankom w trudnej sytuacji. Ale to utrwaliłoby inflację, czego Fed nie chce. Z drugiej jednak strony zbyt agresywna polityka pieniężna przełoży się na wybuch recesji. Jeśli wtedy inflacja znacząco by nie spadła, USA groziłby stagflacyjny epizod, czyli brak wzrostu gospodarczego przy równocześnie wysokiej i trudnej do opanowania inflacji.

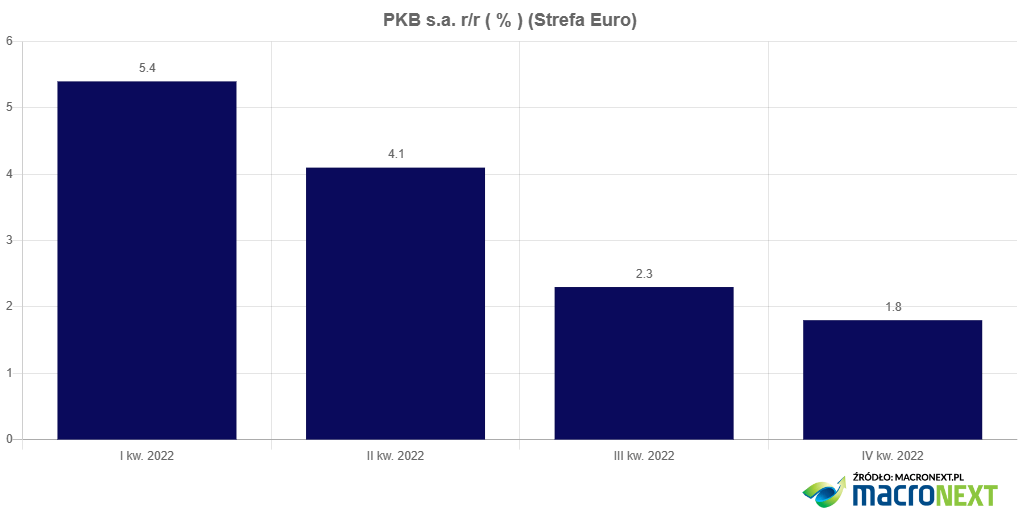

Ten sam problem ma Europa. W Strefie Euro procesy podejmowania decyzji zachodzą wolniej i jest ona o co najmniej kilka miesięcy za USA w procesie walki z inflacją. Niedawno inflacja w Strefie Euro przekraczała 10%, a w lutym spadła do poziomu 8,5% w ujęciu rocznym. Z tego powodu EBC bardziej agresywnie niż Fed podwyższał stopy procentowe, chociaż PKB Eurolandu przez cały zeszły rok poruszał się po wyraźnie spadkowej trajektorii.

Wykres 3. PKB w strefie euro w ujęciu rocznym

Źródło: Macronext.pl

W co inwestować podczas inflacji?

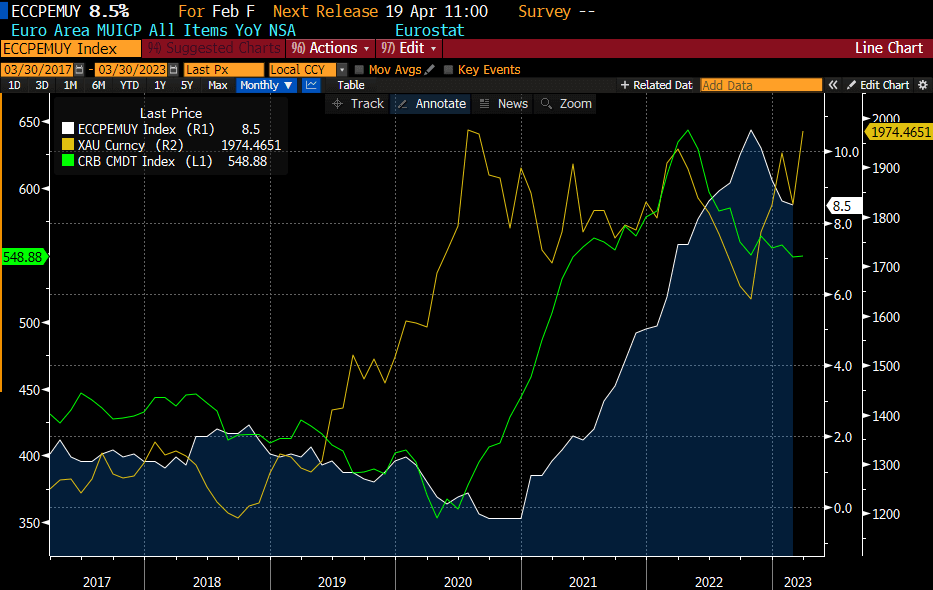

Inflacja w USA i Strefie Euro rozhulała się na dobre w okresie pandemii, a wojna w Ukrainie jeszcze te procesy pogłębiła. Jednocześnie okres ten przeplatał się z hossą i bessą na rynkach giełdowych, w rytm ruchów na stopach procentowych dokonywanych przez największe banki centralne.

Dobrym zabezpieczeniem na te trudne czasy okazały się surowce – zarówno indeks surowców przemysłowych, jak i złoto. Przy czym złoto jest szczególnie dobrym zabezpieczeniem w okresach rynkowej paniki, których w ostatnich latach było sporo. Widać to na poniższym wykresie.

Wykres 4. Poziom inflacja konsumenckiej w strefie euro oraz cena złota i poziom indeksu surowcowego CRB

Źródło: Bloomberg

Obecnie do złota też płynie kapitał szukający schronienia. Można w nie inwestować na wiele sposobów, nie tylko kupując złote monety i sztabki – więcej o sposobach inwestowania w złoto znajduje się w tym miejscu.

Problemem z fizycznym złotem może być jego masa. 1 mln USD w złocie waży ponad 17 kg. W razie konieczności transportu, czy przewiezienia przez granicę może to być problematyczne, a ze względów bezpieczeństwa taką ilość najlepiej trzymać w skarbcu. Tego problemu nie mają diamenty. 1 mln USD w diamentach waży tylko 9 gramów i można taki majątek przetransportować w kieszeni.

Metale szlachetne w dobie kryzysu

Problemy systemu bankowego są faktem, ale raczej nie rozleje się to na jakiś większy kryzys z dużymi bankructwami i utratami depozytów. Niemniej, warto zachować ostrożność. Do polskich banków należy podchodzić z dużym zaufaniem, aczkolwiek pewne ryzyka się pojawiają – poza zwykłymi mechanizmami paniki także te związane z globalizacją i powiązaniami kapitałowymi polskich banków z zagranicznymi. Poważnym zagrożeniem na ten rok pozostaje natomiast potencjalna recesja w strefie euro czy USA, współwystępująca z wysoką inflacją oraz problemy, przed jakimi stają banki centralne. Jest to zdecydowanie czas rozważnej dywersyfikacji majątku.

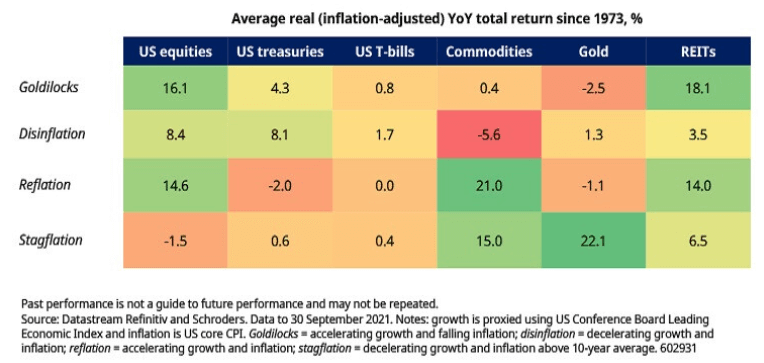

Wykres 5. Realne roczne stopy zwrotu aktywów w różnych warunkach ekonomicznych

Obecnie realizuje się scenariusz dezinflacyjny, czyli spada dynamika inflacji. Jeżeli jednak zacznie się realizować scenariusz stagflacyjny, to najlepszą inwestycją, żeby chronić oszczędności powinno być złoto i surowce.