Zdecydowana większość inwestorów lokujących oszczędności w fundusze inwestycyjne, kojarzy je z realizacją długoterminowych planów na przyszłość, takich jak spokojna emerytura czy posiadanie pieniędzy na bliżej nieokreślony cel, dla zabezpieczenia przyszłości – tzw. czarna godzina. Oczekiwania wobec tego produktu są bardzo wysokie, bo i cele finansowe są poważne. Wielu inwestorów podkreśla także trudne doświadczenia z pomnażaniem kapitału poprzez fundusze. Nierzadko kończyły się one rezygnacją z tego produktu, gdy pojawiały się pierwsze straty lub niezadowalający wynik zysków.

Wyniki są najważniejsze

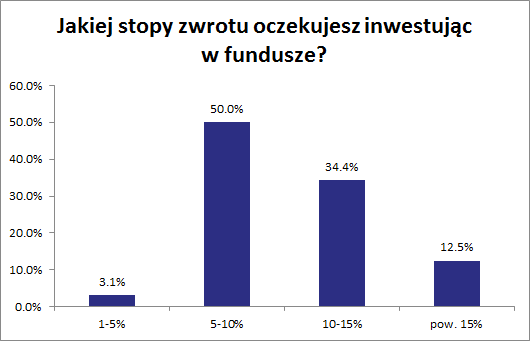

Przykładowo, blisko połowa ankietowanych inwestorów, chciałaby osiągać stopę zwrotu na poziomie 10% i więcej rocznie. Dodatkowo także 13% zaznacza, że istotne jest osiąganie rok rocznie dodatniego, powtarzalnego wyniku. Takie wnioski płyną z wypełnianych ankiet na naszym serwisie Targeto.pl – w okresie od maja do początku grudnia 2016 roku.

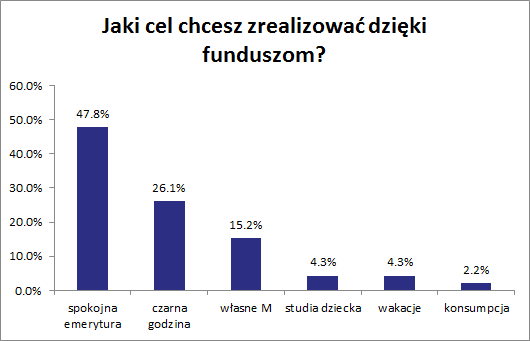

Inwestorzy pytani o cele finansowe wskazali te, które można zrealizować jedynie w długim terminie. Najwięcej osób, bo aż 48% jest zainteresowana inwestowaniem w fundusze w celu osiągnięcia lepszej, tj. spokojnej i bezpiecznej emerytury. Natomiast 15% inwestowałoby z myślą o własnym mieszkaniu. Z kolei tylko 6% myśląc o funduszach inwestycyjnych, zrealizowałoby chętnie cele krótkoterminowe, takie jak wakacje, czy bieżąca konsumpcja. W końcu z myślą o posiadaniu zadowalającej kwoty na „czarną godzinę” – inwestowałoby 26% ankietowanych.

Wsparcie profesjonalistów przyda się bez względu na doświadczenia

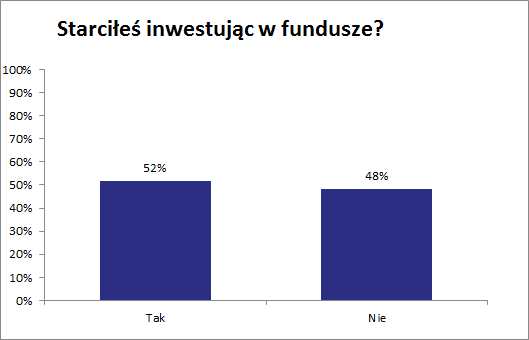

Doświadczenia inwestycyjne z funduszami są mieszane. 52% osób wskazało, że straciło na tego typu produktach, jednak 48% nie poniosło straty.

Na podstawie wyników ankiety, nasuwa się zatem myśl, że inwestycja w fundusze to prawdziwe wyzwanie. Ponad połowa inwestorów chętnie skorzystałaby z „funduszowej nawigacji”. Narzędzia do monitorowania kondycji inwestycji są dostępne. Korzystanie z nich nie wymaga specjalistycznej wiedzy. Z łatwością, kilkoma kliknięciami, można zdobyć informację m.in. o najlepiej zarządzanych funduszach przez TFI, czy dystrybutorach, u których można wybrane jednostki uczestnictwa funduszu kupić bez dodatkowych opłat dystrybucyjnych. Dostęp do tej wiedzy jest bezpłatny. Z taką nawigacją możliwe jest dotarcie w świecie inwestycji, co prawda przez niełatwą drogę, ale za to z profesjonalnym wsparciem i do celu.

Bezpieczeństwo przede wszystkim, ale ważny jest zysk

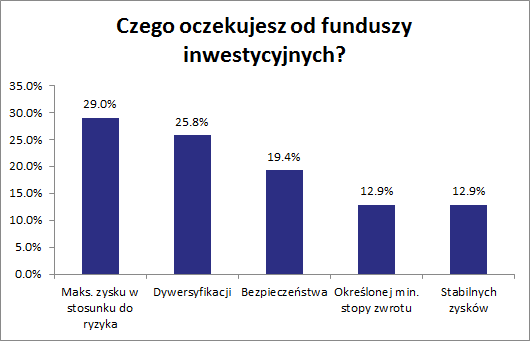

Odpowiedź na pytanie, czy podróż po świecie inwestycji w fundusze będzie bezpieczna, czy z dozą emocji – zależy tylko od inwestora. Wszak na polskim rynku dostępnych jest ponad 500 funduszy inwestycyjnych – od tych najbardziej do najmniej ryzykownych. Aby właściwie ulokować swoje oszczędności i unikać kryzysowych sytuacji, trzeba nie tylko określić swój ogólny cel finansowy, ale także akceptowalny poziom straty oraz zadbać o monitorowanie inwestycji i zmiany w odpowiednich momentach. Strategia „kup i trzymaj” nie zawsze bowiem się sprawdza. Tym bardziej jeśli do tego dołożymy „zapomnij”. Aby zainwestowane oszczędności wypracowały zadowalający zysk, mając na względzie ich bezpieczeństwo, które ważne jest dla 19% ankietowanych – niezbędne jest wsparcie i kontrola.

Rozwiązania dla wymagających

Wyniki ankiety Targeto.pl pokazują, że prócz maksymalizacji zysku w stosunku do ryzyka (29% ankietowanych), dla inwestorów ważna jest też dywersyfikacja (26%). Inwestowanie w fundusze samo w sobie posiada wysokie rozproszenie ryzyka. Odpowiadając na tę potrzebę – stworzone zostały portfele modelowe, które pokazują, jak mogłaby zarabiać inwestycja w kilka funduszy w konkretnych grupach (obligacji skarbowych, korporacyjnych, akcji) – zamiast samodzielnego inwestowania.

Każdy z portfeli ma inne założenia – ale wszystkie odpowiadają wymaganiom inwestorów odnośnie maksymalizacji zysku do ryzyka, czy właśnie dywersyfikacji.

Stosunkowo ważne, bo dla ok. 20% ankietowanych, jest także bezpieczeństwo zainwestowanych środków. Na taką potrzebę w największym stopniu odpowiada nasz portfel modelowy „Bezpieczne obligacje”. Przedmiotem jego alokacji są bowiem fundusze inwestujące głównie w instrumenty rynku pieniężnego i obligacje skarbowe poszczególnych państw. Jak wiadomo, są to najmniej ryzykowne instrumenty dostępne na rynku, dlatego sumaryczne ryzyko takiego portfela oceniane jest przez nas tylko na 1 w 6-stopniowej skali.

Alternatywnie polecamy także portfel „Rentowne obligacje przedsiębiorstw”, którego ryzyko jest co prawda już nieco wyższe (3 pkt. w 6-stopniowej skali), ale wykazuje on także względną stabilność osiąganych stóp zwrotu.

Ponadto, 13% ankietowanych oczekuje od funduszy odpowiednio określonej minimalnej stopy zwrotu oraz rok rocznie dodatniego wyniku. Jest to bardzo ambitne podejście, z uwagi na to, że na rynku TFI, tego typu postulaty zasadniczo nie mogą być zagwarantowane. W praktyce jednak, inwestorzy mogą je realizować, jeśli dysponują odpowiednią bazą wiedzy i narzędzi do inwestowania. Korzystając z naszej „funduszowej nawigacji” – filtrów przy notowaniach i rankingu, obserwowanych, czy alertów – prawdopodobieństwo osiągania zadowalających i powtarzalnych wyników rośnie.