Zastanawiasz się, jak skorzystać z ulg podatkowych przy oszczędzaniu w funduszach inwestycyjnych? W tym artykule znajdziesz odpowiedź. Aby osiągnąć najwięcej korzyści – warto te fundusze „opakować” w IKE lub IKZE. Wówczas Twoja samodzielność finansowa będzie nagrodzona zmniejszonymi opłatami oraz dodatkowymi zachętami i ulgami podatkowymi. Jeśli zastanawiasz się, które rozwiązanie wybrać – IKE czy IKZE – w tym artykule dowiesz się, które konto oferuje więcej korzyści podatkowych i jest bardziej elastyczne. Na końcu wskażemy również, jak osiągnąć maksimum korzyści z oszczędzania w obu formach – IKE i IKZE.

Wybór pomiędzy produktami IKE i IKZE omówimy na przykładach: Pana Waldemara – przedsiębiorcy, który dba o dodatkową prywatną emeryturę dla siebie i swojej żony oraz Pana Rafała, który odkrył jak pomniejszyć opłaty i zwiększyć zyski z oszczędności inwestując w te same fundusze, ale umieszczone w opakowaniu IKE i IKZE od NN Investment Partners TFI.

IKE czy IKZE – porównanie

Przysłowie mówi, że w życiu każdego człowieka dwie rzeczy są pewne: śmierć i podatki. Przed płaceniem podatków nie uciekniemy. Warto jednak korzystać z ulg, które pozwolą obniżyć coroczny PIT. Samodzielne inwestowanie na na emeryturę jest nagradzania właśnie poprzez zachęty podatkowe.

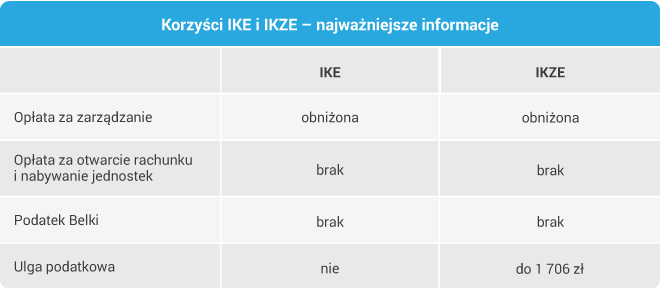

W poprzednich artykułach opisaliśmy dwa produkty oferujące ulgi podatkowe przy oszczędzaniu: IKE (więcej informacji tutaj) i IKZE (o tym produkcie przeczytasz tutaj). Wróć do nich, jeśli chcesz usystematyzować swoją wiedzę. Poniższa tabela wskaże Ci skrótowo najważniejsze informacje.

| Porównanie IKE i IKZE – najważniejsze informacje | ||

|---|---|---|

| Parametry | IKE | IKZE |

| Limity 2019r. | 14 295 zł | 5 718 zł |

| Minimalna wpłata | 50 zł | 50 zł |

| Minimalny wiek | 16 lat | 16 lat |

| Maksymalny wiek | Brak | Brak |

| Wypłata środków przy zachowaniu ulg podatkowych | 60 lat oraz wpłaty w 5 dowolnych latach kalendarzowych lub dokonania ponad połowy wartości wpłat na 5 lat przed wypłatą | 65 lat oraz wpłaty w 5 dowolnych latach kalendarzowych |

| Wcześniejsza wypłata | Możliwa | Możliwa |

| Częstotliwość wpłat | Dowolna | Dowolna |

| Dziedziczenie | Tak | Tak |

IKE daje nam możliwość uniknięcia podatku Belki (19%). Natomiast IKZE, oprócz zwolnienia z podatku od zysków kapitałowych, oferuje ulgę w podatku PIT – nawet do 1 830 zł za 2019 rok.

IKZE – czy warto i kiedy zacząć samodzielnie oszczędzać?

Pan Waldemar ma 41 lat i prowadzi działalność gospodarczą, opłacając minimalne składki na ZUS. Postanowił co miesiąc odkładać 400 zł z myślą o dodatkowej emeryturze. Posiada już kwotę oszczędności dającą mu poczucie bezpieczeństwa finansowego.

– Wybrałem IKZE, ponieważ wpłacane tam środki będą przeznaczone na moją dodatkową emeryturę poza ZUS. Na pewno ich nie wypłacę przed ukończeniem 65 roku życia i dzięki temu skorzystam z obu ulg podatkowych – zaznacza Pan Waldemar.

W przypadku pana Waldemara wybór opakowania IKZE jest najkorzystniejszy. Pan Waldemar chce oszczędzać w IKZE do 65 roku życia. Przy spełnieniu tego założenia pan Waldemar zostanie nagrodzony za 24 lata oszczędzania na swoją prywatną emeryturę. Nie zapłaci podatku Belki w wysokości 19%. Dodatkowo skorzysta na tym, że wpłaty wnoszone na IKZE będzie odpisywał według skali podatkowej 19%. Ponadto, w przyszłości, przy wypłacie swoich oszczędności, zwróci fiskusowi jedynie 10% sumy wypłacanych środków.

Pan Waldemar wie, że może oszczędzać jak mu wygodnie – regularnie w comiesięcznych kwotach, kwartalnie lub na koniec roku w grudniu. Wybrał opcję comiesięcznych, stałych wpłat w wysokości 400 zł, które przelewa stałym zleceniem. Robi to zawsze na początku miesiąca, w imię zasady: Najpierw zapłać sobie.

[inbound_button font_size=”14″ color=”#1a73e8″ text_color=”#ffffff” icon=”” url=”https://ad.doubleclick.net/ddm/trackclk/N1164977.3719902DI-SUPPORT/B23355836.261373797;dc_trk_aid=456865761;dc_trk_cid=123009363;dc_lat=;dc_rdid=;tag_for_child_directed_treatment=;tfua=” width=”” target=”_blank”]Otwórz konto IKZE od NN Investment Partners[/inbound_button]

IKE – czy warto oszczędzać i jak zabezpieczyć przyszłość niepracującego małżonka?

Jeżeli nie osiągamy dochodu, od którego jest płacony podatek PIT, nie opłaca się nam oszczędzać na IKZE. Nie będziemy mogli w tej sytuacji skorzystać z odpisów podatkowych. Dodatkowo, w przyszłości zapłacimy podatek od wypłaty w wysokości 10%. W takiej sytuacji jest pani Marta, lat 39 – szczęśliwa mama trojga dzieci i żona Pana Waldemara.

Firma Pana Waldemara przynosi mu wysokie dochody. Pozwala zadbać o codzienne wydatki, zwiększanie oszczędności oraz budowanie bezpieczeństwa finansowego dla całej rodziny. Pan Waldemar ma swoje konto emerytalne. Wybrał IKZE od NN. Jest zadowolony ze swojego produktu, więc dla swojej małżonki wybrał IKE NN Plus. Na indywidualny rachunek wpłaca więc co miesiąc, regularnie po 1000 zł.

–Wspólnie podjęliśmy decyzję o budowaniu poduszki finansowej dla nas obojga. Wybraliśmy jednak osobne produkty, na zasadach dopasowanych do naszych indywidualnych sytuacji. Tak, aby każde z nas mogło z tych pieniędzy skorzystać, podejmując niezależne decyzje. Wiem, że mam możliwość podjęcia gromadzonych pieniędzy w IKE. Jednak zależy mi na stałym odkładaniu, aż do momentu przejścia na emeryturę. – podkreśla Pani Marta.

Inwestowanie w samodzielne fundusze, czy fundusze spakowane w IKE czy IKZE – co warto wybrać?

Wiele osób dopiero teraz rozpoznaje korzyści z opakowania funduszy w IKE i IKZE. Do nich należy pan Rafał mający 35 lat. W fundusze inwestuje już od ponad 5-ciu lat i zgromadził w nich blisko 100 tys. zł. Postanowił skorzystać z oferty IKZE i IKE NN Plus.

–Kilka dni temu wypłaciłem pierwsze 17 tysięcy złotych z funduszy innego TFI i wpłaciłem na IKE oraz na IKZE oferowane przez NN TFI. Po pierwsze dlatego, że będę ponosił niższe koszty opłaty za zarządzanie, dzięki temu moje zyski będą wyższe a po drugie w tym celu, żeby skorzystać z ulgi w podatku Belki. Wpłaty na IKZE dodatkowo odpisuję od podstawy opodatkowania. – podkreśla Pan Rafał.

Pan Rafał w styczniu przyszłego roku dokona kolejnego przeniesienia środków do IKE i IKZE NN, do kwoty maksymalnego limitu. To samo będzie robił w kolejnych latach, aż do momentu, gdy całość oszczędności przeniesie na IKZE i IKE Plus.

[inbound_button font_size=”14″ color=”#1a73e8″ text_color=”#ffffff” icon=”” url=”https://ad.doubleclick.net/ddm/trackclk/N1164977.3719902DI-SUPPORT/B23355836.261373797;dc_trk_aid=456865761;dc_trk_cid=123009363;dc_lat=;dc_rdid=;tag_for_child_directed_treatment=;tfua=” width=”” target=”_blank”]Otwórz konto IKZE od NN Investment Partners[/inbound_button]

Zyskaj najwięcej – miej IKE i IKZE jednocześnie

Oczywiście musimy pamiętać, że każdy z nas może oszczędzać na IKE i IKZE jednocześnie. Jeżeli posiadamy odpowiednio duże oszczędności lub osiągamy odpowiednio wysokie bieżące dochody, to na ulgach i zachętach podatkowych zyskami najwięcej posiadając oba konta.

Zapraszamy także do zadawania pytań pod wpisem, na czacie lub w prywatnej wiadomości na [email protected], na które odpowie nasz analityk – Aleksander Matusiewicz.

| Porównanie IKE i IKZE – najważniejsze informacje |

|---|