Czy nadchodzi krach na rynku deweloperów? Szukamy informacji czy w 2018 r. i 2019 r. któryś z deweloperów nie wykupi swojego długu. Badania opieramy na podstawie analizy sprawozdań finansowych za I półrocze 2017 roku, a także weryfikując rynek obligacji korporacyjnych Catalyst.

Należy pamiętać o specyfice rynku deweloperskiego. Deweloperzy funkcjonują przy dużym udziale obcego kapitału, toteż analiza wskaźników zadłużenia i płynności jest dostosowana do rynkowych realiów. Na rynku Catalyst notowanych jest dziesięciu deweloperów, a łącznie wyróżniamy czterdzieści różnych serii obligacji o zmiennym oprocentowaniu.

Analiza obecnego kursu obligacji

Obligacje określane są mianem papierów bezpiecznych, stanowiąc stosunkowo stabilną i bezpieczną formę lokowania kapitału. Mimo to zawsze należy mieć na uwadze potencjalne ryzyko przy obrocie obligacjami korporacyjnymi.

By poznać ogólną wartość obligacji, należy zweryfikować ich nominalną wartość. Przykładowo, gdy kurs tych papierów wartościowych wynosi 100 zł ich wartości nominalnej, wówczas „czysta” cena obligacji to 101,5 zł. Należy pamiętać, że jest to cena bez skumulowanych odsetek.

W naszym zestawieniu znalazły się niemal wyłącznie obligacje deweloperów notowane powyżej swojego nominału. Obligacje notowane poniżej lub na równi nominalnej wartości stanowiły niewielki procent całości. Taki stosunek świadczy o tym, że rynek jest pozytywnie nastawiony do papierów wartościowych emitowanych przez firmy z branży deweloperskiej.

Zabezpieczenie obligacji

Czemu służy zabezpieczenie obligacji? Przede wszystkim ochronie interesu obligatariuszy. Podmioty, które zainwestowały w zabezpieczone obligacje, uzyskują pewność, że w przypadku upadłości emitenta obligacji, nie utracą wszystkich zainwestowanych środków. Zabezpieczenie obligacji jest nieobowiązkowe.

Zdecydowana większość rozpatrywanych przez nas obligacji deweloperów stanowią niezabezpieczone papiery dłużne. Niemniej jednak w zestawieniu występują również obligacje zabezpieczone poprzez hipotekę.

Zabezpieczenie hipoteczne regulowane jest przez zapisy ustawy o księgach wieczystych i hipotece. Sama hipoteka zwykle ustanawiana jest na prawie wieczystego użytkowania lub pod daną nieruchomość. W przypadku upadłości emitenta, egzekucja wierzytelności stanowi obowiązek administratora hipoteki, który reprezentuje obligatariusza.

Wielkość długu, który ma być wykupiony w 2018 r. i 2019 r.

Największy dług możemy obserwować u dewelopera Echo Investment, natomiast najmniejszy u przedsiębiorstwa Murapol. Poniższa tabela prezentuje dług oraz posiadaną gotówkę na koniec I półrocza 2017 r. każdej z 10 rozpatrywanych firm deweloperskich.

Analiza sprawozdań finansowych – czy grozi nam krach na rynku deweloperów?Na rachunkach deweloperów znajduje się dużo gotówki, która może zostać zaangażowana podczas wykupu obligacji, stanowiąc swego rodzaju zabezpieczenie interesu obligatariuszy. Wobec tego nie widzimy przesłanek, aby obligacje nie miały zostać wykupione.

Kluczowymi elementami analizy finansowej są wskaźniki zadłużenia i płynności. Pozostałą analizę wskaźnikową deweloperów przeczytają Państwo w tym miejscu : Najlepszy deweloper w Polsce – z kim warto inwestować?

Wskaźniki zadłużenia

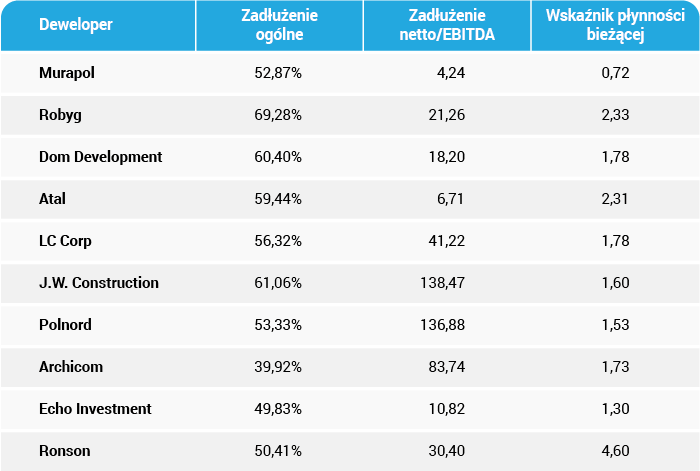

Wskaźnik zadłużenia rozpatrujemy w dwóch aspektach: zadłużenia ogólnego oraz zadłużenia netto/EBITDA. Pierwszy wskaźnik stanowi stosunek kapitałów obcych do aktywów. Wyrażany jest on w procentach i im jest wyższy, tym kredytodawca ponosi większe ryzyko. Przyjęło się, że wartość zadłużenia ogólnego na poziomie powyżej 67% stanowi nadmierne ryzyko kredytowe.

Zadłużenie netto do EBITDA określa zdolność przedsiębiorstwa do spłaty zadłużenia za pomocą zysków operacyjnych. Wskaźnik informuje o tym, w jakim czasie przedsiębiorstwo spłaciłoby wszystkie wierzytelności wyłącznie za pomocą zysków operacyjnych. Przyjmuje się, że wartość wskaźnika powyżej 3 – 3,5 oznacza nadmierne zadłużenie i lewarowanie się spółki, co przy pogorszeniu się koniunktury rynku może generować spore problemy finansowe.

Wskaźnik płynności

Wskaźnik ten informuje o zdolności przedsiębiorstwa do wywiązywania się ze zobowiązań bieżących. Płynność określa, w jakim stopniu majątek obrotowy może pokryć bieżące zobowiązania dewelopera. Wskaźnik płynności powinien zawierać się w granicach od 1,3 do 2, przy czym optymalną wartością jest 2.

Jak widać na powyższej tabeli, większość wskaźników oscyluje na zadowalającym poziomie. Jedyny wątpliwy punkt stanowi zadłużenie netto do EBITDA u dewelopera J.W Construction, którego obligacje wyceniane są poniżej nominału (99%).

Niemniej jednak sytuację uspokaja obecny poziom gotówki u wszystkich deweloperów. Obserwujemy wysoki stosunek gotówki na koniec I półrocza 2017 r. do obligacji, które firmy będą musiały wykupić. W tym aspekcie firma J.W Construction może pochwalić się stosunkiem w wysokości 223%. Najgorzej natomiast wypada deweloper Ronson z udziałem wynoszącym 42%.