Obecnie jest dobry czas do inwestycji w polskie obligacje korporacyjne. Mamy bowiem do czynienia ze zwiększoną dynamiką PKB, w efekcie czego spada liczba upadłości firm w naszym kraju. Ma to przełożenie na malejący odsetek niespłaconego zadłużenia przez firmy notowane na Catalyst. Jest to rynek, który przeżywa właśnie okres dynamicznego rozkwitu. Inwestorzy mają w czym wybierać. Zasadniczo, wszelkie znaki na niebie i ziemi pokazują też, że oprocentowanie obligacji korporacyjnych powinno być w najbliższym czasie atrakcyjne.

Wzrost PKB sprzyja jakości kredytowej emitentów

Analizując sytuację polskiego rynku obligacji korporacyjnych należy zwrócić uwagę na poprawiające się perspektywy wzrostu gospodarczego w Polsce. Powinno się to wiązać z solidną jakością kredytową emitentów krajowych papierów dłużnych przedsiębiorstw. Za tym idzie więc minimalizacja liczby ich upadłości.

Według Międzynarodowego Fundusze Walutowego, PKB Polski wyniesie w 2017 r. 3,4 proc. To oznacza wzrost o 0,1 pkt proc. względem styczniowej prognozy. Przyśpieszenia wzrostu gospodarczego w Polsce w 2017 r., spodziewa się również agencja Standard & Poor’s Global Ratings, która prognozuje tempo wzrostu na poziomie 3,3%.

Dla odmiany dynamika PKB Polski w 2016 r. wyniosła 2,8%.

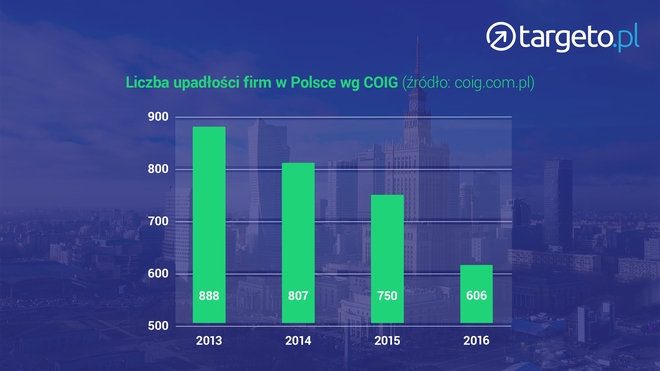

Coraz mniej upadłości polskich firm

Powyższe dane mają przełożenie na liczbę ogłoszonych bankructw firm w Polsce. W marcu 2017 r. zbankrutowały w Polsce 42 przedsiębiorstwa. To tyle samo, ile w poprzednim miesiącu, ale równocześnie o 18 mniej niż w marcu 2016 r.

Jako że spowolnienie gospodarcze mamy już za sobą, to w najbliższym czasie upadłości firm będzie coraz mniej. Taką tendencję zresztą widać już od 2013 roku.

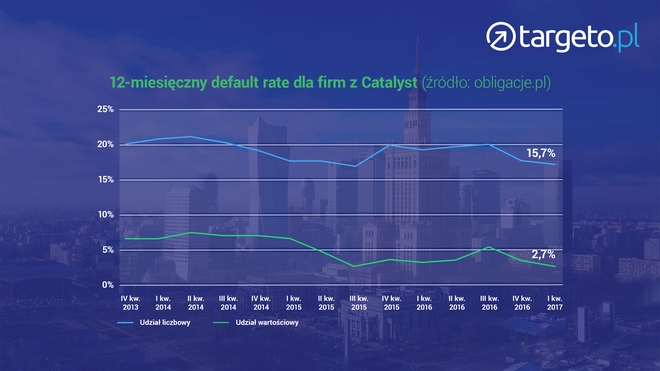

W 2017 r. prawdopodobnie spadnie tzw. default rate

Z kolei, spadająca liczba bankructw w Polsce, ma przełożenie na malejący odsetek niespłaconego zadłużenia przez firmy notowane na Catalyst. Indeks niewykupionych papierów dłużnych, liczony przez Obligacje.pl, zakończył ubiegły rok wyraźnie poniżej średnich z ostatnich trzech lat, wynoszących 5,3 proc. według wartości defaultów i 19,1 proc. według ich liczby.

Dane te nie pokazują natomiast, że na Catalyst stale maleje element zaskoczenia, co do niewykupionych obligacji. Niemal wszystkie zeszłoroczne defaulty miały wspólny mianownik. Były to relatywnie małe emisje – nie większe niż 10 mln zł, które trafiły do portfeli inwestorów detalicznych.

W 2017 r. wartość niewykupionych obligacji może wynieść około 140 mln zł (szacunki Obligacje.pl), a Indeks Default Rate dla całego rynku Catalyst po raz pierwszy ma szansę znaleźć się poniżej 2 proc.

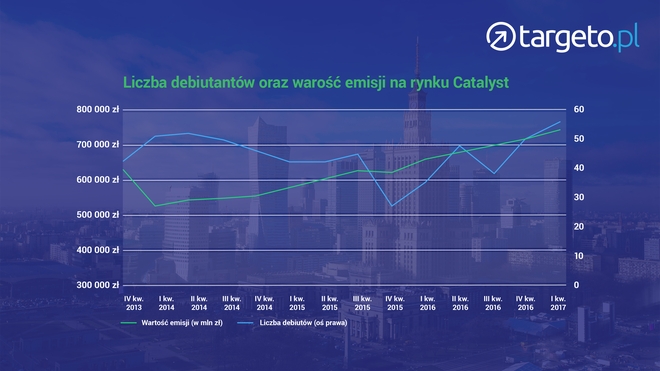

Dynamiczny rozwój rynku Catalyst

Jednocześnie warto zauważyć, że rynek Catalyst, czyli notowana część polskiego rynku obligacji korporacyjnych, przeżywa w ostatnich latach dynamiczny rozwój. W I kwartale 2017 r. wartość emisji papierów korporacyjnych na Catalyst wyniosła 735,9 mld zł, przy czym liczba debiutów osiągnęła poziom 55. Catalyst jest niekwestionowanym liderem na rynku obligacji korporacyjnych w Europie środkowej i wschodniej.

Dynamiczny rozwój tego rynku przekłada się z kolei na rosnącą ofertę dłużnych papierów korporacyjnych notowanych w Polsce.

Liczba debiutantów oraz wartość emisji na rynku Catalyst źródło:gpwcatalyst.pl

Stabilność oprocentowania

Przy opisie krajowego rynku obligacji przedsiębiorstw, warto również przeanalizować składowe oprocentowania tego typu instrumentów. Otóż na oprocentowanie większości obligacji korporacyjnych, składają się: WIBOR oraz marża.

Na podstawie obecnej sytuacji makroekonomicznej, można wysnuć wniosek, że przynajmniej do końca tego roku stopy procentowe NBP się nie zmienią. Zatem stawki WIBOR pozostaną na poziomie zbliżonym do obecnego. Z kolei nic nie wskazuje na zaskoczenie od strony marż kredytowych. Tym samym zmienność ceny obligacji korporacyjnych powinny być w bieżącym roku niskie, przy stosunkowo atrakcyjnym oprocentowaniu.

Jeżeli dojdzie natomiast do podwyżek stóp procentowych w przyszłym roku, fundusze z obligacjami o zmiennym kuponie powinny na tym tylko zyskać.

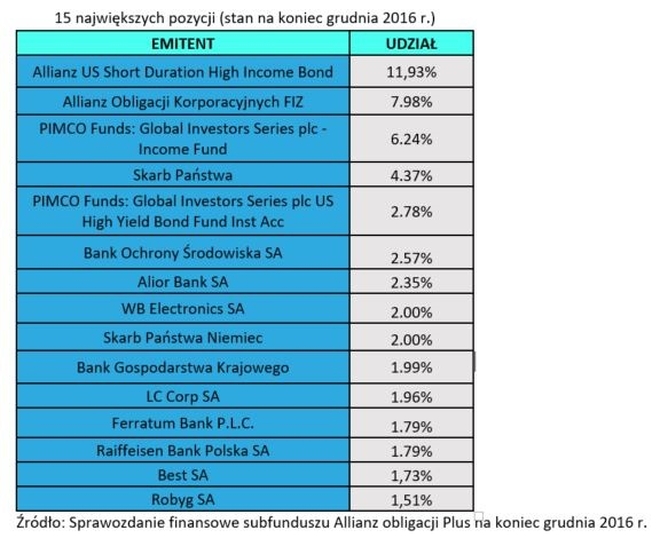

Polskie obligacje korporacyjne w cenie

Na podstawie powyższych wniosków, naszym kolejnym typem interesującej okazji inwestycyjnej hot FUND, będzie fundusz skupiony przede wszystkim na krajowym rynku obligacji korporacyjnych, a mianowicie Allianz Obligacji Plus. Według sprawozdania na koniec grudnia 2016 r. fundusz miał w portfelu:

- 70% polskich obligacji korporacyjnych

- 10% amerykańskich obligacji High Yield

- 8% globalnych obligacji korporacyjnych

- 5% europejskich obligacji korporacyjnych rynków rozwiniętych

- 7% innych aktywów

Spośród obligacji, zasadniczo fundusz inwestuje w papiery dłużne dużych firm o ratingu inwestycyjnym. Minimalizuje to ryzyko, alokacji w papiery dłużne, które nie zostaną spłacone, co wiązałoby się z istotnym spadkiem wartości tytułów uczestnictwa funduszu.

Cena wejścia: 166,38 zł

Stop loss: 159,72 zł

Take profit: 176,36 zł

Poziomy bezpieczeństwa oraz realizacji zysków, które wyznaczyliśmy są naszą sugestią oparta analizą zachowania się wycen funduszu. Istnieje możliwość wyznaczenia własnych poziomów. W przypadku realizacji naszego poziomu wysyłamy do wszystkich użytkowników alert o osiągnięciu wyznaczonego pułapu. W serwisie Targeto.pl można samemu ustalać poziomy, po przekroczeniu których wyślemy na emaila lub sms alert. Wystarczy przy wybranym funduszu kliknąć ikonę Ustaw Alert i wprowadzić preferowane poziomy cenowe, kwotowo lub procentowo.

Sygnał nie jest ofertą, czy rekomendacją (w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców) kupna bądź sprzedaży funduszy inwestycyjnych, ani nie stanowi zachęty do jakiejkolwiek działalności inwestycyjnej.

Sygnał został sporządzony wyłącznie w celach informacyjnych. Opinie wyrażone w sygnale nie są skierowane do konkretnego typu inwestora. Aktywa inwestycyjne, rynki inwestycyjne oraz strategie mogą nie być odpowiednie dla każdego inwestora. Niniejszy materiał jest przeznaczony dla nieokreślonego odbiorcy, ponieważ nie uwzględnia celów, potrzeb ani sytuacji finansowej inwestora.

Należy pamiętać, że wynik z inwestycji może podlegać wahaniom i może zarówno wzrastać jak i spadać. Z tego względu inwestor może wypłacić mniej niż wpłacił.

Należy zwrócić uwagę na daty dokumentu, ponieważ mogą zawierać informacje ważne tylko w tych datach i nie powinny być uwzględnianie później.