Okazje inwestycyjne hotFUND to fundusze, które naszym zdaniem mają potencjał na swoim rynku i warto zwrócić na nie szczególną uwagę. Wybieramy je po wielu analizach i umieszczamy na liście wraz z oznaczeniami progów oczekiwanego zysku i potencjalnej straty. Nasze listy hotFUND może obserwować każdy, bez logowania. Usługa jest w pełni dostępna dla wszystkich, którzy szukają okazji inwestycyjnych na rynku funduszy.

W tym roku zysków będziemy szukać wśród funduszy inwestujących w:

- surowce – głównie rolne,

- polski dług korporacyjny,

- polskie akcje z sektora małych i średnich spółek,

- akcje z rynków wschodzących.

Korzystając z wyników naszego comiesięcznego rankingu – wybraliśmy dla każdego aktywa po kilka funduszy. Chcemy dać wszystkim użytkownikom jak najszerszy wybór. Tak, aby możliwe było inwestowanie na wielu rynkach, w różne aktywa oraz na najpopularniejszych platformach transakcyjnych.

Zatem przedstawiamy 4 grupy funduszy, które na początku 2018r. w naszej opinii mają potencjał do wzrostu.

Rynek surowce może przynieść zyskowne plony

Na koniec lutego zeszłego roku wskazaliśmy surowce, jako dobra okazję inwestycyjną. Nasze wskazanie argumentowaliśmy rosnącą produktywnością przedsiębiorstw, wzrostem gospodarczym oraz przyspieszeniem dynamiki inflacji.

Zgodnie z teorią cyklu koniunkturalnego, najprawdopodobniej znajdujemy się w inflacyjnej fazie ożywienia gospodarczego, w której surowce są najbardziej zyskownymi inwestycjami. Podtrzymujemy więc naszą zeszłoroczną opinię o rynku surowców także na 2018rok.

O tym, że się nie pomyliliśmy świadczą wyniki ostatniego raportu World Economic Outlook na temat sytuacji gospodarczej na świecie. Międzynarodowy Fundusz Walutowy (IMF) podniósł swoje szacunki, co do PKB i inflacji dla całego świata i poszczególnych, najważniejszych gospodarek. W poniższej tabeli prezentujemy dane z raportu dla wybranych regionów.

Tabela 1. Projekcje PKB i inflacji wg IMF

Źródło: WEO IMF styczeń 2018r., w nawiasach zmiana wobec raportu z października 2017r.

* dane z WEO IMF październik 2017r.

Złoto, metale przemysłowe i surowce – z dużym potencjałem

W naszej opinii nie wszystkie surowce czekają wzrosty w tym roku. Zysków będziemy szukać w funduszach inwestujących w złoto, metale przemysłowe i surowce rolne, które w porównaniu z innymi surowcami są bardzo tanie. Oczekujemy, że w tym roku cena surowców rolnych zacznie rosnąć, ponieważ wzrośnie ich spożycie w państwach wschodzących – głównie w Chinach.

Taniejący dolar to ważny sygnał

Dużą rolę we wzroście odgrywa także taniejący dolar. Po pierwsze kapitał płynie w stronę gospodarek wschodzących, które konsumują olbrzymie ilości surowców. Od września 2017r. do końca stycznia 2018r. rentowności 10-latek amerykańskich wzrosły o ponad 28%. Duża w tym zasługa rozpoczętej redukcji bilansu przez FED. W tym czasie indeks dolara spadł o ponad 4%. Pomimo zaplanowanych na ten rok trzech podwyżek (mówi się nawet o czterech) stóp procentowych w USA, nie oczekujemy umocnienia dolara.

Dolar pozostanie słaby ze względu na poprawę perspektyw globalnego wzrostu gospodarczego oraz zacieśnienie polityki banków centralnych głównie Strefy Euro, Anglii oraz Japonii. W takiej sytuacji przewidujemy dalszy wzrost cen wybranych przez nas surowców.

W poniższej tabeli nasze okazje inwestycyjne hot FUND z rynku surowców.

Źródło: opracowanie własne na podstawie danych z serwisu targeto.pl

Rynki Wschodzące – młode społeczeństwa napędzają wzrosty

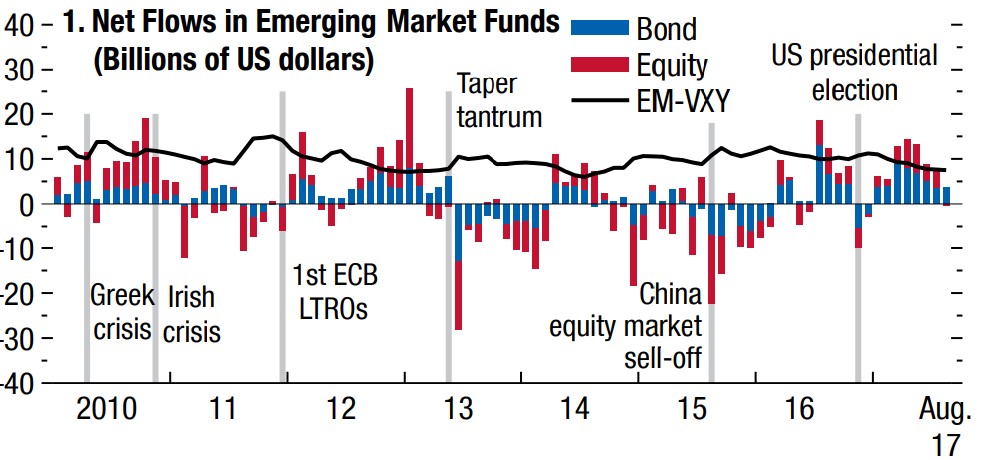

Od drugiej połowy 2015r., kiedy nastąpiło załamanie na chińskim rynku akcji – systematycznie rósł napływ kapitału w stronę rynków wschodzących. Wzrosty utrzymywały się. Jednak w 2016r. pojawiały się nieliczne wyjątki, gdzie bilans był ujemny.

Od 2017r. bilans napływów jest dodatni. Rośnie zaangażowanie na rynku akcyjnym, co przedstawia poniższy wykres.

Źródło: WEO October 2017, IMF

Wzrost widoczne na walutach rynków wschodzących wobec dolara amerykańskiego, wpływają pozytywnie na wyceny akcji z tych rynków. Międzynarodowe fundusze, które inwestują na rynkach wschodzących i rozliczają się w dolarze zyskują, kiedy amerykańska waluta traci na wartości.

W momencie osłabienia dolara, zarządzający wymieniając walutę z rynku wschodzącego, otrzymają w zamian więcej dolarów. Najprościej pokazać to na polskim przykładzie. W całym 2017r. dolar osłabił się wobec złotówki o ponad 17%. WIG20 w tym czasie wzrósł o blisko 29%, a WIG20 wyrażony w dolarze wzrósł o ponad 53%!

Rynki wchodzące z potencjałem zysków

W porównaniu z akcjami z rynków rozwiniętych, rynki wschodzące są tanie. Z jednej strony możemy oczekiwać wyższych wzrostów niż na drogich rynkach rozwiniętych. Z drugiej strony – w momencie głębokiej korekty tanie rynki w teorii stracą mniej na swojej wartości. Nie wszystkie rynki wschodzące są jeszcze tanie. Zysków szukamy wśród funduszy inwestujących na tanich rynkach jak: Rosja, Turcja, Nigeria, Egipt, Azja bez Japonii i Indii oraz Polska.

Wymienione wyżej kraje, oprócz tanich rynków akcji, charakteryzują się wysoką dynamiką wzrostu gospodarczego. Nie licząc Polski i Rosji – o sile pozostałych gospodarek stanowi demografia. Przyrost naturalny w krajach rozwijających się jest wysoki, społeczeństwo jest młode. Najwięcej jest osób w wieku przedprodukcyjnym i produkcyjnym. Mediana wieku w Afryce jest dwukrotnie niższa niż w krajach wysokorozwiniętych.

W poniższej tabeli nasze okazje inwestycyjne hot FUND akcje z rynków wschodzących

Źródło: opracowanie własne na podstawie danych z serwisu targeto.pl

W 2017r. Polska była jednym z beneficjentów napływu kapitału na rynki wschodzące. Jedną z najwyższych stóp zwrotu wypracowały fundusze zagraniczne inwestujące na naszym rynku. Wtedy zyskiwały głównie duże spółki, zrzeszone w indeksie WIG20. W tym roku przewidujemy przepływ kapitału w stronę małych i średnich przedsiębiorstw.

Ponad 50% zwrot z zagranicznych funduszy zwrócił uwagę na nasz rynek, który jest jeszcze tani. Wskaźnik CAPE wynosi 13,4. W regionie tańsze są tylko akcje rosyjskie i czeskie. W tamtym roku zyskiwały duże spółki.

Liczymy, że w 2018 roku globalni inwestorzy dostrzegą potencjał drzemiący w małych i średnich spółkach. Już widoczna jest poprawa wyników, a sytuacja makroekonomiczna jest bardzo dobra. Wyjątek stanowią ostatnie nieco gorsze dane o wymianie handlowej i PKB za IV kw. 2016r, które mimo wszystko wyniosło 5,1% r/r (wobec ostatniego odczytu 5,2% r/r). Polska gospodarka jest silna, a to przyciąga zagraniczny kapitał.

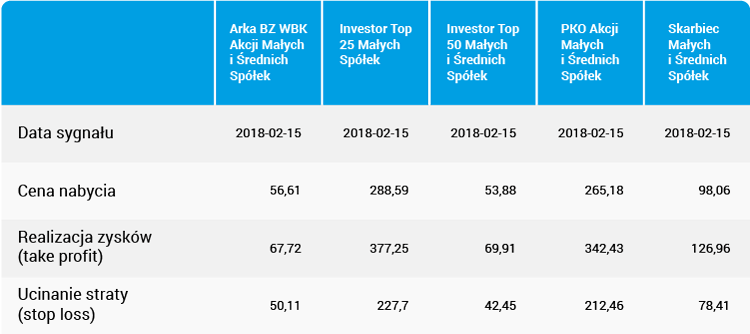

W poniższej tabeli nasze okazje inwestycyjne hot FUND akcje polskie z sektora małych i średnich spółek

Źródło: opracowanie własne na podstawie danych z serwisu targeto.pl

Polskie obligacje korporacyjne – atrakcyjne i stabilne

Za inwestycją w polski dług korporacyjny przemawia bardzo dobra sytuacja przedsiębiorstw, które znajdują się na rynku Catalyst.

Jak podaje serwis obligacje.pl w 2017r. tylko 10 z 129 serii nie zostało wykupionych tzn., że udział niespłaconych obligacji wyniósł rekordowo niskie 7,75%. W poprzednim roku nie wykupiono długu o wartości 194,8 mln zł, co stanowiło tylko 2,1% całego wygasającego długu. Jak podaje serwis obligacje.pl oba wskaźniki z roku na rok systematycznie spadają, a 2018r. zapowiada się rekordowo niską wartością niewykupionych obligacji.

Polski rynek długu korporacyjnego jest atrakcyjny i stabilny. Spadający odsetek niewykupionych obligacji świadczy o wysokiej jakości emitentach notowanych na rynku Catalyst. Poprawia się sytuacja ekonomiczna przedsiębiorstw sprzedających swój dług oraz co raz mniej wątpliwej jakości emisji trafia do obrotu. Fundusze inwestycyjne mogą kupować dług firm o stabilnych finansach, które nie będą miały problemów z wywiązaniem się z zobowiązań.

Większość obligacji notowanych na Catalyst to dług o zmiennym oprocentowaniu. Jest to ważne w perspektywie podwyższenia stóp procentowych. Takie obligacje automatycznie dostosowują się do zmiany i zapewniają wyższe zyski swoim posiadaczom.

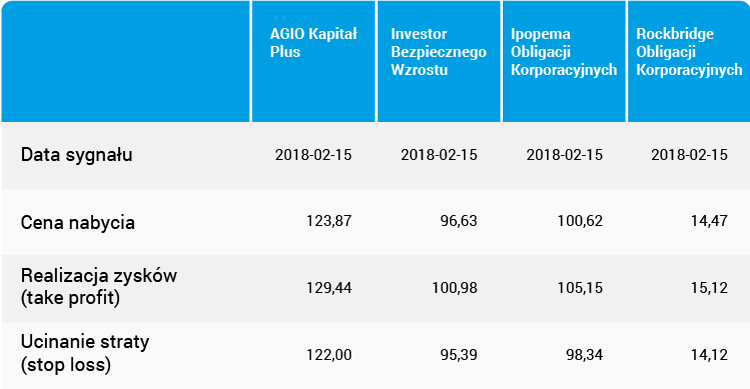

W poniższej tabeli nasze okazje inwestycyjne hot FUND polskiego długu korporacyjnego

Źródło: opracowanie własne na podstawie danych z serwisu targeto.pl

Serdecznie zapraszamy do sprawdzenia pełnej listy okazji inwestycyjnych hotFUND w zakładce OBSERWOWANE oraz do sprawdzenia ustalonych dla nich progów bezpieczeństwa, dostępnych w zakładce ALERTY. Z obu list można skorzystać bez opłat, logowania i rejestracji konta. Wystarczy aktywować usługę hotFUND w dziale USŁUGI, aby zobaczyć pełną listę.