Rok 2022 upłynął pod znakiem bessy na rynkach kapitałowych. Wyznaczający zwykle rytm na giełdach amerykański indeks S&P500 spadł o 19,4%. Oczywiście towarzyszem niedoli była warszawska giełda ze spadkiem indeksu WIG o 17,1%. Powody spadków, zarówno w Warszawie, jak i globalnie były podobne – podwyżki stóp procentowych w celu walki z inflacją, obawy o spowolnienie gospodarcze, a być może i recesję, a na dokładkę wybuch wojny Rosji z Ukrainą w lutym zeszłego roku. Zwiększyło to ryzyko geopolityczne, wpłynęło na szokowe skoki cen surowców i generalnie mocno zwiększyło niepewność. Wydawałoby się, że w takich warunkach kapitał będzie płynął do bezpiecznych aktywów, za jakie mogłyby być uznawane obligacje skarbowe stabilnych gospodarczo państw. Do takich zalicza się Polska. A jednak ceny polskich obligacji skarbowych spadały. Odbijało się to, rzecz jasna, na wynikach funduszy obligacji skarbowych. Dlaczego tak było w zeszłym roku, a w obecnym ich stopy zwrotu robią wrażenie? I co ważniejsze, czy w tym roku fundusze obligacji skarbowych dadzą jeszcze zarobić? Na te pytania odpowiemy w tym artykule.

WIBOR a rentowność obligacji skarbowych

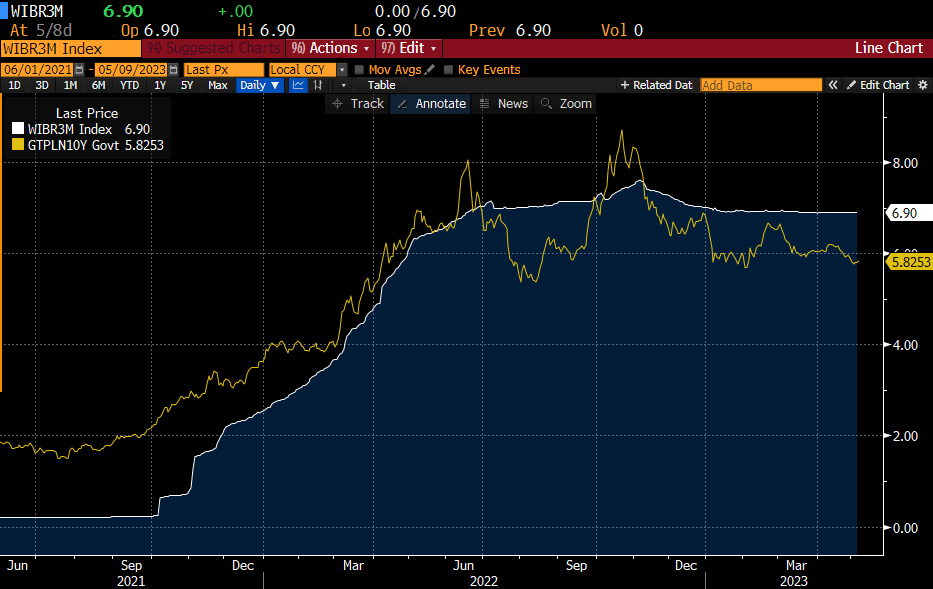

Po pierwsze, aby dobrze zrozumieć, od czego zależą wyniki takich funduszy i od czego zależy cena obligacji, warto przyjrzeć się poniższej zależności między stopą WIBOR3M a rentownością 10-letnich obligacji skarbowych (mowa tu o obligacjach o stałym oprocentowaniu):

Wykres 1. Poziom WIBOR3M i rentowności polskich 10-letnich obligacji skarbowych

Źródło: Bloomberg

Pod koniec 2021 r. rozpoczął się cykl podwyżek stóp procentowych przez RPP, który z poziomu 0,1% doprowadził stopę referencyjną do 6,75%. Za tymi wzrostami poszedł wzrost WIBOR-u, o który oparte są różne instrumenty finansowe – kredyty, obligacje korporacyjne czy obligacje samorządowe. Aby odpowiednio odzwierciedlić warunki panujące na rynku rosnących stóp procentowych, ceny długoterminowych obligacji skarbowych o stałym oprocentowaniu musiały spaść. Spadki były po to, aby kupujący obligacje z dyskontem (czyli poniżej ceny rynkowej) inwestorzy osiągnęli wynik zbliżony do WIBOR-u.

Rentowność obligacji to nic innego jak roczna stopa zwrotu, jaką osiągnie inwestor, kupując daną obligację po cenie rynkowej i utrzymując ją do momentu wykupu. Dlatego też nie jest prawdą, że na obligacjach nie można stracić. Albo, że można, ale tylko przy bankructwie państwa. Jeśli ktoś kupił długoterminowy dług Polski przed podwyżkami stóp i sprzedał go np. w połowie 2022 r., to sporo stracił. Cena rynkowa takiej obligacji była bowiem znacznie niższa. Gdyby jednak trzymał tę obligację do terminu wykupu, wówczas odzyskałby nominał i jeszcze zyskał ustalone wcześniej odsetki.

Wyniki funduszy wrażliwe na decyzje RPP

Jak już ustaliliśmy, ceny obligacji skarbowych podlegają fluktuacjom i tylko pewny, w wartości nominalnej jest wykup w terminie zapadalności. Jeśli ktoś dokonuje zakupu obligacji bezpośrednio, być może robi to z zamiarem jej utrzymywania do terminu wykupu. Jednak w przypadku inwestycji w fundusze pieniężne czy obligacji skarbowych, taki horyzont inwestycyjny może być zupełnie różny. Jeśli więc ktoś kupił jednostki funduszu opartego o obligacje skarbowe długoterminowe na początku 2021 r., chcąc bezpiecznie alokować kapitał, to podczas podwyżek stóp procentowych tracił kapitał. RPP podnosząc stopy procentowe, doprowadziło do wzrostu rentowności obligacji skarbowych i spadku ich ceny. Fundusze inwestujące w obligacje skarbowe długoterminowe w warunkach silnie rosnących stóp procentowych muszą tracić, bo mocno spadają ceny obligacji. W ten sposób tracą posiadacze jednostek takich funduszy.

Czy można było ustrzec się przed takimi stratami? Teoretycznie można je było ograniczyć w 2021 r., jednak w przypadku obligacji skarbowych długoterminowych żaden z funduszy nie zanotował dodatniej stopy, natomiast w 2022 r. sztuka ta udała się tylko nielicznym. Ograniczanie strat to po prostu zmniejszanie duration portfela, czyli jego wrażliwości na zmiany stóp procentowych. Wydaje się proste, ale w rzeczywistości to skomplikowana strategia. I odnosi się nie tyle do oczekiwania czy będą jeszcze podwyżki stóp, ile do przewidywania zachowań krzywych stóp procentowych oraz prognozowania ryzyka dla Polski jako kraju. W otoczeniu wojny w Ukrainie jest to tym bardziej utrudnione.

Duże zyski wiążą się z dużym ryzykiem

Powyższa strategia zmniejszania wrażliwości portfela funduszu na zmiany stóp procentowych to minimalizacja ryzyka, czyli coś, czego klient szukający bezpieczeństwa oczekuje. Z drugiej strony w zeszłym roku można było na polskim rynku znaleźć też przykłady zupełnie innego podejścia do zarządzania. Takiego, które ma na celu maksymalizację stopy zwrotu, ale przy bardzo dużym ryzyku.

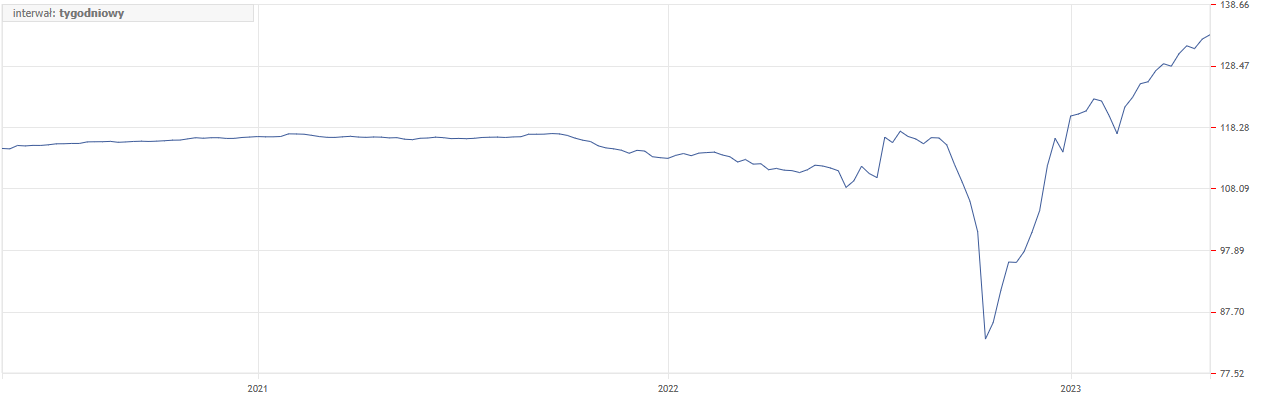

Wykres 2. Stopa zwrotu jednego z funduszy z kategorii polskich dłużnych skarbowych

Źródło: Biznesradar.pl

Powyższy wykres przedstawia stopę zwrotu jednego z funduszy obligacji skarbowych, który przed 2022 r. notował bardzo niewielką zmienność. Prawdopodobnie chcąc wykorzystać okazję rynkową, tzn. mocną przecenę obligacji skarbowych, fundusz zastosował dźwignię finansową, lewarując zakup obligacji skarbowych. Pozwalał mu na to statut funduszu. Po wyniku obecnym widać, że zarządzający miał rację i obecnie zbiera tego profity, a fundusz nie tylko odrobił zeszłoroczne straty, ale wyszedł na solidny plus. Niemniej, timing zwiększenia ekspozycji na obligacje nie był w krótkim terminie najlepszy, przez co chwilowo fundusz notował kilkudziesięcioprocentowe straty. Biorąc pod uwagę, że klient takiego funduszu mógł nie być gotowy na taką zmienność, można zastanowić się, czy w tym przypadku strategia maksymalizacji stopy zwrotu kosztem podwyższonego ryzyka była najlepszym wyborem.

Czy w tym roku można zarobić na funduszach obligacji skarbowych?

Wyniki funduszy długu skarbowego w tym roku są, przynajmniej na razie, zgoła odmienne. Stopy zwrotu rzędu 5% i więcej, licząc do początku maja, są często spotykane. Tymczasem przecież RPP nawet nie zaczęła jeszcze obniżać stóp procentowych. Stopa referencyjna cały czas wynosi 6,75%. Zmieniła się jednak percepcja. Rynek jest przekonany, że dalszych podwyżek już nie będzie, a rynek oczekuje na to kiedy stanowisko RPP ulegnie złagodzeniu i zacznie mówić się o obniżkach stóp. Pomaga w tym spadkowa trajektoria inflacji, ale tu jeszcze mogą przyjść zaskoczenia, chociażby związane z transferami socjalnymi przed wyborami parlamentarnymi. Spadła też wycena ryzyka geopolitycznego Polski. Na początku wojny w Ukrainie było wysokie, ale z upływem czasu i brakiem sukcesów Rosji rynek przestał postrzegać Polskę jako kraj zagrożony. Złoty także zaczął odrabiać straty.

W takim środowisku rentowność obligacji skarbowych może spadać, gdyż inwestorzy są w stanie płacić coraz więcej za polski dług, nie oczekując już tak wysokich zysków. Tak więc dla posiadających zakupione wcześniej obligacje funduszy oznacza to duże zyski. Jeśli dodatkowo miały one możliwość i zapadły odpowiednie decyzje inwestycyjne o zakupie przecenionych w zeszłym roku obligacji skarbowych, zyski teraz są jeszcze większe. Nie ma co jednak dokonywać prostej ekstrapolacji wyniku za pierwsze 4 miesiące 2023 r. na resztę roku. Właśnie w końcówce zeszłego i na początku obecnego roku potencjał do spadku rentowności mógł być największy, a przez to teraz dynamika wyników spowolni. Niemniej, dalej powinien to być dobry rok dla funduszy obligacji skarbowych.