W co obecnie inwestować? Odpowiedzi na to pytanie szuka co raz więcej inwestorów. W okresie niepewności co do wpływu pandemii koronawirusa na wzrost światowych gospodarek, zmienności na rynkach finansowych i rosnącej inflacji odpowiedź nie jest wcale prosta. Jedno jest pewne. Otoczenie makroekonomiczne oraz polityka banków centralnych wymusza na inwestorach podejmowania większego ryzyka w celu ochrony siły nabywczej pieniądza. Bezpieczne instrumenty w obecnych warunkach przynoszą realne straty, dlatego uwaga inwestorów skupia się na bardziej ryzykownych aktywach. Sprawdźmy, jakie jest nastawienie do tych instrumentów największych instytucji zarządzających aktywami.

Decyzje FED ponownie wyznaczają kurs

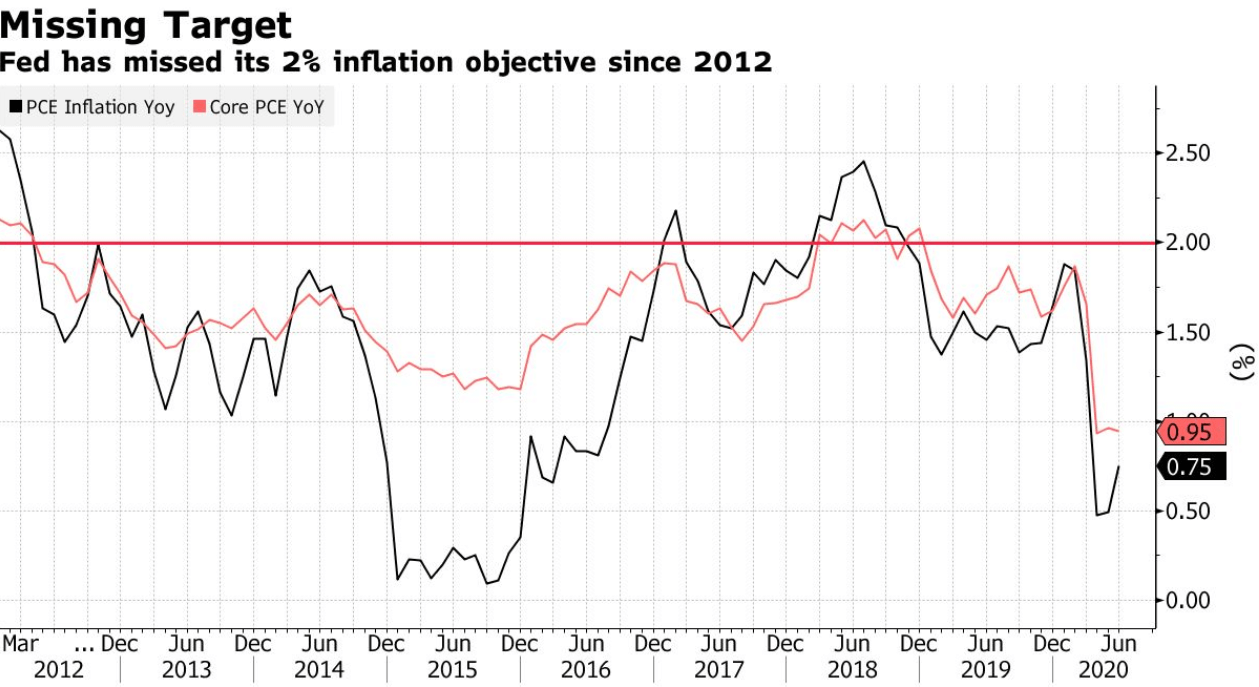

27 sierpnia amerykańska rezerwa federalna na sympozjum w Jackson Hole podjęła decyzję zmieniającą podejście FED do inflacji. Do niedawna celem inflacyjnym amerykańskiego banku centralnego był poziom 2% dla PCE (personal consumption expenditures). Polityka pieniężna FED, czyli stopy procentowe i program luzowania ilościowego zależały od odczytów tego wskaźnika. Im bliżej celu inflacyjnego, tym programy mogłyby być wstrzymane i rezerwa federalna mogłaby podnosić stopy procentowe.

Zmiana ogłoszona na sympozjum będzie miała olbrzymie skutki dla rynków finansowych na całym świecie. FED porzuca określenie celu inflacyjnego na rzecz uśrednionego celu inflacyjnego AIT (average inflation targeting). Na czym polega różnica? Inflacja PCE wynosi w USA 1,0%, więc wystarczyło, że kolejne odczyty byłyby zbliżone do celu, czyli 2%, a FED mógłby zacząć rozważać podniesienie stóp procentowych. Teraz rezerwa federalna będzie za pewien okres (jeszcze nie zostało to podane) liczyć średnią inflację i dopiero kiedy uśredniona wartość zbliży się do celu 2% FED, będzie rozważał podwyżki stóp procentowych.

Zmiana podejścia gwarantuje rynkom jeszcze wiele lat ultra luźnej polityki prowadzonej przez rezerwę federalną. Na najbliższym spotkaniu FED może ogłosić, za jaki okres będzie liczył średnią. Czym dłuższy będzie to zakres, tym stopy procentowe dłużej będą zbliżone do zera. Skutkiem nowej polityki może być wysoka inflacja, powyżej 2% przez dłuższy czas i niskie stopy procentowe, ponieważ zanim średnia osiągnie odpowiedni poziom, może minąć wiele miesięcy. Wystarczy spojrzeć na poniższy wykres, a zobaczymy, że średnia z ostatnich 5 lat oscylowała w przedziale 1–1,5%. Decyzja podjęta w Jackson Hole gwarantuje lata niskich stóp procentowych.

Wykres 1. Inflacja PCE w USA

źródło: Bloomberg

Gdzie szukać zysków?

Banki centralne będą dopuszczały okresy wysokiej inflacji, żeby dewaluować pieniądz papierowy, którego podaż rośnie w zawrotnym tempie. Nie dotyczy, to tylko gospodarki amerykańskiej. W Polsce podaż pieniądza M3 w sierpniu 2020 r. zwiększyła się w ciągu roku o 16,8%. Będzie to wpływało na notowania walut, surowców i papierów wartościowych. Mechanizm AIT może doprowadzić do osłabienia amerykańskiego dolara i wejścia w okres stagflacji (wysoka inflacja niski wzrost gospodarczy) na światowych rynkach. W takich okolicznościach najlepiej powinno zachowywać się złoto i inne aktywa uważane za antyinflacyjne m.in. akcje i nieruchomości.

Złoto na tle innych klas aktywów

Od początku roku złoto przyciąga inwestorów. Obawy o światowy wzrost gospodarczy, wysoką inflację, olbrzymi dodruk pieniędzy, a przede wszystkim spadające realne rentowności amerykańskich obligacji przemawiają na korzyść inwestycji w królewski metal. Od dołka z 19 marca złoto, wyceniane w dolarze amerykańskim, do końca sierpnia zyskało blisko 34% i już dwukrotnie pokonało barierę 2 000 USD za uncję. W krótkim terminie złoto może się cofnąć do poziomów nawet 1 760 – 1 800 USD za uncję. W dłuższym horyzoncie, z powodów fundamentalnych wymienionych wcześniej, złoto pozostaje atrakcyjne. Podobnego zdania są największe firmy zarządzające aktywami.

Analitycy z Franklin Templeton, State Street Global Advisor (pionierzy rynku funduszy typu ETF) oraz Schroders są pozytywnie nastawienie do złota. Uważają, że królewski metal jest dobrym zabezpieczeniem przed ryzykiem, będzie zyskiwał w otoczeniu ujemnych realnych stóp procentowych i olbrzymich pakietów fiskalnych osłabiających dolara. Spadający popyt przemysłowy na złoto będzie równoważony przez popyt inwestycyjny.

Więcej o sytuacji na rynku złota i sposobów inwestowania w złoto znajduje się w Raporcie o sytuacji złota w czasach pandemii.

Jak nie złoto, to co?

Porzucenie przez FED punktowego celu inflacyjnego na poziomie 2% na rzecz celu średniej inflacji gwarantuje lata niskich, a może nawet ujemnych nominalnych stóp procentowych, zalewania rynków pieniędzmi, co ma doprowadzić do dewaluacji dolara amerykańskiego. Oszczędzający nie mają łatwego życia w takim środowisku. Odsetki wypłacane od obligacji realnie przynoszą straty, dlatego następuje przepływ kapitału do bardziej ryzykownych aktywów. Obok złota zyskiwać mogą akcje.

Akcje amerykańskie są drogie, ale…

Pierwszym z beneficjentów polityki prowadzonej przez FED będzie amerykański rynek akcji. Rynek, który jest bardzo drogi, ponieważ wskaźnik Shiller-PE (CAPE) wynosi 31,9. Jest to jeden z najwyższych odczytów, gdzie średnia dla rynków rozwiniętych wynosi 24,9. Dla porównania najtańsza Rosja ma wskaźnik CAPE na poziomie 6,6. Warto zainteresować się tanimi rynkami i tam szukać zysków. Obok Rosji niski Shiller-PE ma Turcja (7,1), Czechy (7,9), Polska (8,9) oraz akcje Europy Wschodzącej (8,1). Są to atrakcyjniejsze rynki pod kątem wyceny, jednak jeżeli dojdzie do masowej wyprzedaży w USA, to giełda amerykańska pociągnie za sobą pozostałe rynki, nawet te najtańsze.

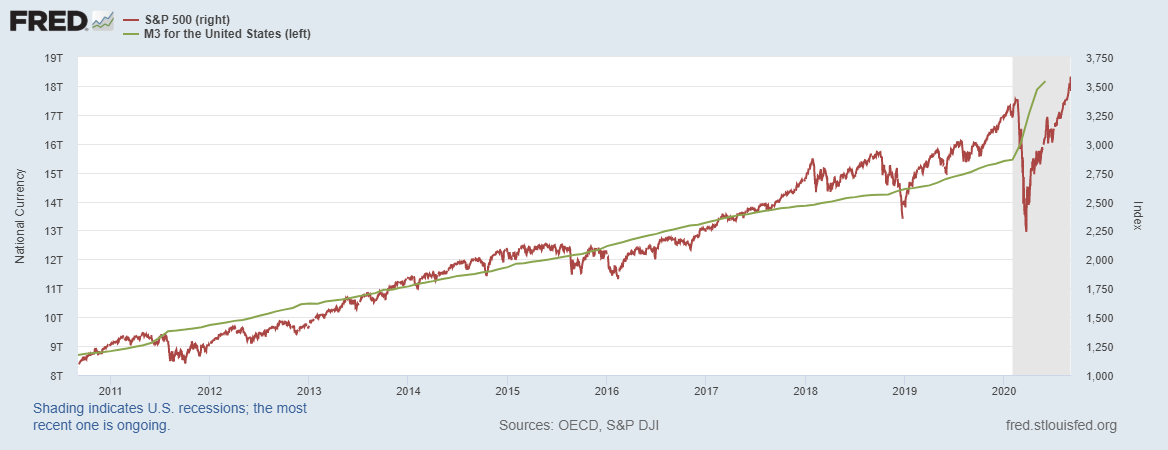

Tylko, czy w sytuacji, kiedy rezerwa federalna stosuje tak bardzo luźną politykę pieniężną, zalewając rynek tanim dolarem, sprowadzając rentowności długu w ujęciu realnym poniżej zera i godząc się na lata inflacji CAPE na poziomie powyżej 30, odstrasza inwestorów? Odpowiedź brzmi nie. Tak długo, jak FED będzie drukował pieniądz i utrzymywał stopy blisko 0% (w przyszłości może nawet poniżej), tak długo rynek akcji amerykańskich będzie wydawał się atrakcyjny. Na poniższym wykresie zielona linia nie jest linią trendu indeksu S&P500, ale bazą monetarną M3 w USA, która pokazuje skalę dodruku pieniądza prowadzoną przez FED.

Wykres 2. Podaż pieniądza M3, a indeks S&P500

Indeks S&P500 od końca 2017 r. zaczyna fluktuować coraz szerzej wokół linii wyznaczonej przez agregad M3, ale mimo wszystko podążać w jej kierunku. Inwestorzy, chcąc chronić siłę nabywczą swoich pieniędzy, zostali przez politykę FED zmuszeni do inwestowania w akcje.

Czy warto inwestować obecnie w akcje amerykańskie?

Zarządzający Franklin Templeton, którzy mają nastawienie neutralne z perspektywą pozytywną do akcji amerykańskich, podkreślają, że trend wzrostowy na tym rynku jest silniejszy, niż na innych rynkach rozwiniętych, głównie dzięki spółkom technologicznym. Warto odnotować, że od początku roku uśredniona stopa zwrotu 5 gigantów technologicznych (Amazon, Facebook, Apple, Microsoft oraz Alphabet) przekroczyła 35%, a pozostałych 495 spółek z indeksu spadło średnio o 5%. Jest to bardzo silny sygnał ostrzegawczy.

Akcje amerykańskie nie rosną jedynie dzięki polityce FED. W II kwartale tego roku 84% spółek wchodzących w skład S&P500 pokazało wyniki lepsze od oczekiwań. Zagregowane zyski spółek były o 23% wyższe od oczekiwań, ale należy podkreślić, że szacunki zostały obniżone. Zagregowane szacunkowe EPS dla II kwartału zostały zmniejszone o rekordowe 37% w stosunku do poprzedniego kwartału. Na poprawę przyszłych wyników wpływ może mieć dolar. Amerykańskie firmy to międzynarodowe korporacje, które część (często większą) zysków osiągają na rynkach zagranicznych. Dla nich taniejący dolar jest korzystny, ponieważ dzięki temu zarabiają więcej, a osłabianiu się dolara będzie sprzyjała polityka FED. Gdyby jednak doszło do kolejnego lockdown, to amerykańska waluta zaczęłaby zyskiwać na wartości.

Inwestycja w akcje amerykańskie wydaje się atrakcyjna, ale pamiętać należy o olbrzymim ryzyku. Indeksy są na historycznych poziomach, napędzane przez kilka największych spółek, dlatego prawdopodobieństwo głębszego zejścia indeksów w krótkim terminie jest spore. Tylko zarządzający Franklin Templeton są nastawieni neutralnie z perspektywą pozytywną do rynku amerykańskich akcji. Zarządzający Schroders oraz Blackrock do połowy roku optymistycznie podchodzili do tych aktywów, ale obecnie obniżyli oczekiwania i mają nastawienie neutralnie. Decydując się na akcje amerykańskie za pośrednictwem funduszu inwestycyjnego należy wybierać jedynie efektywne rozwiązania.

Pozytywne nastawienie do akcji europejskich

Zarządzający Schroders oraz Blackrock widzą, za to potencjał w akcjach europejskich (bez UK), ponieważ Europejski Bank Centralny stosuje politykę podobną do FED, zapewniając olbrzymią płynności rynkom akcyjnym, ale wyceny są dużo niższe, niż w USA. Wskaźnik CAPE dla Europy Rozwiniętej jest prawie 2-krotnie mniejszy od rynku amerykańskiego i wynosi 16,8. Odmiennego zdania są zarządzający Franklin Templeton, którzy do tych aktywów są nastawieni neutralnie z perspektywą negatywną. Oni preferują akcje UK z powodów niskich wycen (CAPE 12,6) i zmniejszenia wewnętrznych politycznych napięć.

Najefektywniejsze fundusze inwestujące na tych rynkach znajdują się najwyżej w rankingu.

Rynki wschodzące, których wyceny są niskie (wskaźnik CAPE 15,8), nie wywołują zbytniego entuzjazmu wśród największych firm zarządzających aktywami. Zarządzający Blackrock obniżyli perspektywę do negatywnej, ponieważ obawiają się rozprzestrzenianiem pandemii koronawirusa oraz braku środków i chęci politycznych do ograniczenia jego wpływu w wielu (nie wszystkich) krajach. Pozostali zarządzający podchodzą do tych aktywów neutralnie.

Inwestycje na czas kryzysu

W opinie największych firm zarządzających aktywami w najbliższych 12 miesiącach największe stopy zwrotu przyniosą inwestycje w surowce, głównie złoto. Podzielamy tę opinię, ponieważ prowadzona przez banki centralne, nie tylko FED, polityka pieniężna ma na celu wywołanie inflacji i dewaluację pieniądza papierowego. Niepewność co do wzrostów światowych gospodarek dodatkowo przemawia za wzrostami cen królewskiego metalu.

Nie tylko złoto może zyskiwać w takim otoczeniu. Inne antyinflacyjne aktywa jak akcje, czy nieruchomości będą atrakcyjne. Niekończący się napływ kapitału w połączeniu z zerowymi stopami procentowymi pchać będzie wyceny na nowe maksima. Warto szukać tanich rynków akcyjnych, ale niektórzy zarządzający podchodzą z umiarkowanym optymizmem do drogiego rynku amerykańskiego.

Przed nami nowa rzeczywistość, w której pewne jest tylko to, że aktywa inwestycyjne będą charakteryzowały się wysoką zmiennością. Inwestorzy, którzy dotychczas nabywali bezpieczne instrumenty jak obligacje skarbowe będą w ujęciu realnym, ponosili straty. Obecna polityka banków centralnych zmusi ich do przenoszenia kapitału na bardziej ryzykowane rynki w celu zabezpieczenia siły nabywczej pieniądza.