Sektor bankowy jest beneficjentem podwyższonej inflacji i polityki NBP, który był zmuszony podnosić stopy procentowe w szybkim tempie. Wysokie stopy procentowe działają pozytywnie na wynik odsetkowy banków. Odsetki od kredytów rosną mocniej i szybciej niż oprocentowanie lokat, dodatkowo działa dźwignia finansowa. Sektor bankowy ponosi jednak też koszty obietnic rządowych, z których największym są wakacje kredytowe, szacowane na kilkanaście miliardów złotych. To jednak nie wakacje kredytowe czy potencjalne inne pomysły rządowe na transfer zysków banków do społeczeństwa są tematem powodującym największy niepokój wśród inwestorów. Tym tematem jest saga kredytów frankowych, których początki sięgają pierwszej dekady XXI w., a których udzielanie zakończył kryzys finansowy z lat 2008-2009. Te kredyty zostały jednak przecież na bilansach banków. Przez lata problem narastał, aż w końcu okazało się, że umowy te są w większości na tyle abuzywne, że klienci mogą wygrywać spory sądowe z bankami, uzyskując unieważnienie umowy. To zmusiło banki do wychodzenia naprzeciw oczekiwaniom klientów i proponowaniu ugód. Teraz jeszcze w to wpisał się wyrok Trybunału Sprawiedliwości Unii Europejskiej. Okazał się on niekorzystny dla banków, ale wcale nie uderzyło to w ich kursy. Czasem na giełdzie taki mechanizm właśnie działa i warto go poznać bliżej, odpowiadając sobie na pytanie, na przykładzie sektora bankowego, dlaczego informacja negatywna może być dobra.

Ceny akcji banków mało wrażliwe na wyrok TSUE

15 czerwca TSUE wydał wyrok ws. zasadności domagania się wynagrodzenia za kapitał przez strony sporu frankowego. Sądy w Polsce były zarzucane pozwami banków o wynagrodzenie za korzystanie z kapitału. W końcu Sąd Rejonowy dla Warszawy – Śródmieścia w sierpniu 2021 r. zapytał TSUE, czy, w świetle prawa unijnego, strony unieważnionej umowy mają prawo domagać się dodatkowych środków poza tymi zapłaconymi w ramach tej umowy. Oczekiwany był wyrok zgodny z linią rzecznika TSUE, którą poznaliśmy już w lutym, a więc niekorzystny dla banków. I tak faktycznie było. To nie bank, a klient ma prawo domagać się dodatkowego wynagrodzenia, a rozpatrywanie zasadności roszczeń klienta będzie należeć do polskich sądów. Negatywna dla banków też jest możliwość wstrzymywania płatności rat przez klientów frankowych idących do sądu.

W związku z powyższym wydawać by się mogło, że jest to informacja dla banków jednoznacznie negatywna. Szacunki mówią o tym, że w razie gdyby wszyscy frankowi klienci zdecydowali się na sprawy sądowe i wszyscy by je wygrali, sektor musiałby zawiązać jeszcze dodatkowe 60 mld PLN rezerw. Tyle tylko, że sektor jest już na to przygotowany od dłuższego czasu, a jednak ceny akcji banków dużo niższe niż wynikałoby to z ich aktualnych wyników.

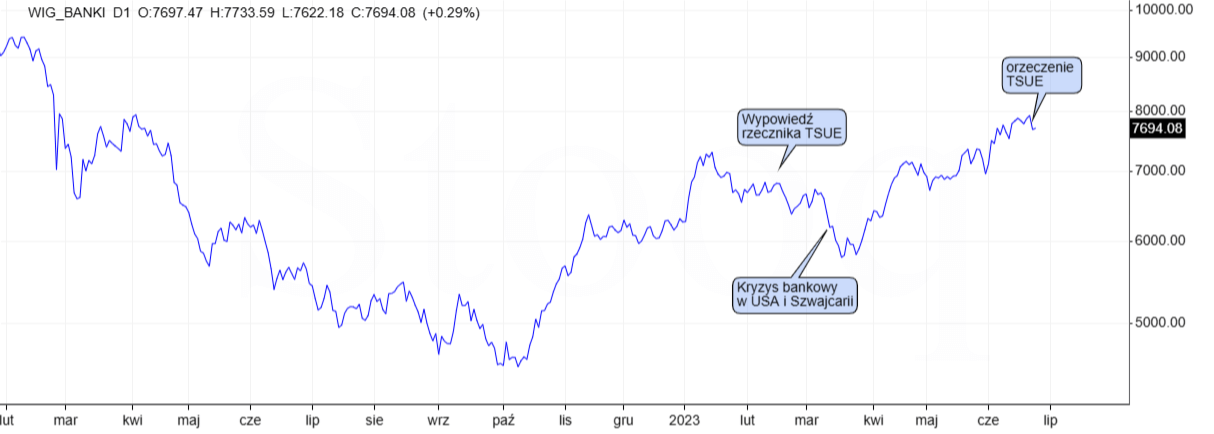

Wykres 1. Indeks WIG-Banki a poszczególne wydarzenia rynkowe

Źródło: stooq.pl

Na powyższym wykresie przedstawiono trzy najważniejsze wydarzenia dla sektora bankowego w tym roku. Paradoksalnie to, które miało najmniejsze znaczenie dla wyników sektora (czyli krótkotrwały kryzys bankowy w USA i Szwajcarii) miało największy wpływ na ceny akcji banków. W drugiej kolejności była to wypowiedź rzecznika TSUE z lutego, w której zawarł on w dużej mierze to, co 15 czerwca potwierdził TSUE w swoim orzeczeniu.

Giełda dyskontuje przyszłość

To bardzo znane giełdowe porzekadło, ale jako jedno z nielicznych jest w pełni prawdziwe i ma często zastosowanie w inwestowaniu. Właśnie to mogliśmy obserwować w przypadku zachowania sektora bankowego. W momencie pojawienia się problemów z niektórymi mniejszymi bankami w USA (więcej w tym miejscu) rynek mógł już lekko obawiać się powtórki z 2008 r., kiedy to miał miejsce pamiętny kryzys finansowy i bessa na giełdach. Dlatego też reakcja była nieproporcjonalnie duża i zawiera w sobie element paniki. Gdy jednak okazało się, że taka sytuacja jak w 2008 r. nie powtórzy się, rynek szybko powrócił na wyższe poziomy.

W przypadku sagi kredytów frankowych dużo ważniejsze, w ujęciu negatywnym, okazało się zdanie rzecznika TSUE. Jego niekorzystna dla sektora bankowego opinia została potraktowana przez rynek jako projekcja tego, co może powiedzieć TSUE. Korelacja opinii rzecznika TSUE z późniejszymi orzeczeniami TSUE to jakieś 80-90%. W związku z tym inwestorzy byli przygotowani na taki wyrok. A tak faktycznie to banki przygotowywały się już od lat, wcześniej zawiązując stopniowo rezerwy. Wcześniej też kursy akcji banków dyskontowały ryzyko kredytów frankowych, co po prostu oznacza, że spadały lub nie rosły o tyle, o ile wskazywałaby poprawa ich wyników bez uwzględniania portfela frankowego.

Uwolniony potencjał

Założyć można, że wciąż jakiś odsetek klientów zdecyduje się na ugody, nie chcąc tracić czasu na wieloletnie procesy. Z 60 mld PLN kosztów może zrobić się 30-40 mld, rozłożone na dwa lata. Jest to oczywiście duża kwota, ale akurat trafia w świetne dla banków otoczenie makro, z wysokimi stopami procentowymi, niskim bezrobociem i perspektywą odbicia w sektorze kredytów hipotecznych. W związku z tym nawet przy dodatkowych rezerwach wynik np. mBanku za II kw. może być w okolicach zera, o czym sam bank poinformował.

Dobrą ilustracją do dyskontowania przyszłości jest wykres kursu banku Millenium poniżej.

Wykres 2. Wykres kursu akcji Millenium

Źródło: stooq.pl

Millenium to bank mający największe kłopoty, gdyż ma on niskie współczynniki kapitałowe i musi on wdrażać plan naprawy. Kolejne odpisy generują podwyższone ryzyko konieczności emisji akcji. W związku z tym bank ten zachowywał się do tej pory słabo na tle sektora, a orzeczenie TSUE jest dla niego niekorzystne. Jednak jest to już jednocześnie chyba ostatni rozdział sagi frankowej i wszystko zaczyna już być jasne. Koszty są możliwe do oszacowania. Bank wcześniej zachowywał się słabo. Tymczasem rynek zdaje sobie sprawę, że może on wyjść cało z frankowego problemu i dyskontuje już jego potencjał w przyszłości, czyli poprawia wskaźniki rynkowe, takie jak cena do wartości księgowej i cena do zysku.

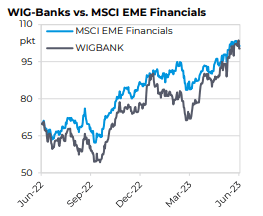

Sam indeks WIG-Banki zaczął już zachowywać się podobnie do indeksu MSCI EME Financials, grupującego banki z naszego regionu.

Wykres 3. Indeks WIG-Banki vs. indeks MSCI EME Financials

Źródło: mBank

Sektor bankowy w Polsce, mimo ostatnich wzrostów, wciąż jest na poziomach mnożników rynkowych, jak cena/zysk wyceniany dużo poniżej swojej długoterminowej 10-letniej średniej. Tymczasem rentowność kapitałów sektora jest w tym momencie o prawie 50% wyższa niż średnia. Zejście niepewności dotyczącej orzeczenia TSUE odblokowuje też potencjał dywidendowy. W tym momencie wygląda na to, że giełda nie skupia się już na przeszłości (franki), ale wycenia przyszłość (kwartały dobrych wyników operacyjnych plus wypłaty dywidend). Jest to zgodne z jej mechanizmem działania, który jednak nie jest taki oczywisty. Wynika z niego bowiem, że zła informacja może być dobrą. I to właśnie dzieje się teraz na akcjach banków.